Республика Казахстан.

Страховой рынок СНГ

Лицензированную деятельность осуществляют 15 страховых брокеров (например, AONКазахстан, Марш (страховые брокеры) и EOSRISQKazakhstan входят в структуру международных страховых брокеров) и 71 актуарий. С 2007 года осуществляет деятельность ТОО «Актуарное статистическое бюро». Основной функцией данной организации согласно Закону Республики Казахстан «О страховой деятельности» является формирование… Читать ещё >

Республика Казахстан. Страховой рынок СНГ (реферат, курсовая, диплом, контрольная)

Виды страхования. Согласно статье 6 Закона Республики Казахстан от 18 декабря 2000 года № 126-II «О страховой деятельности» страховая деятельность страховой организации осуществляется по отраслям «страхование жизни» и «общее страхование».

В настоящее время страховые организации осуществляют деятельность в рамках 21 класса страхования, из них 2 по отрасли «страхование жизни» и 19? «общее страхование», в частности: страхование жизни; аннуитетное страхование; от несчастных случаев; на случай болезни; автомобильного транспорта; железнодорожного транспорта; воздушного транспорта; водного транспорта; грузов; имущества от ущерба; гражданско-правовой ответственности (ГПО) владельцев автомобильного, воздушного, водного транспорта; займов; ипотечное страхование; гарантий и поручительств; убытков финансовых организаций; от прочих финансовых убытков; судебных расходов; титульное страхование.

Обязательное страхование. Перечень обязательных видов страхования включает 11 видов обязательного страхования, из которых функционируют виды страхования, кроме обязательного медицинского страхования. Они включают: социальное страхование; страхование ГПО владельцев транспортных средств; ГПО перевозчика перед пассажирами; страхование в растениеводстве; страхование ГПО частных нотариусов, аудиторов и аудиторских организаций, тур агентов и туроператоров; страхование ответственности работодателя за причинение вреда жизни и здоровью работников при исполнении ими трудовых служебных обязанностей; экологическое страхование; страхование ГПО владельцев объектов, деятельность которых связана с опасностью причинения вреда третьим лицам; обязательное медицинское страхование.

В настоящее время Министерством здравоохранения Республики Казахстан ведется работа по внедрению системы обязательного медицинского страхования.

Указанные виды обязательного страхования регулируются соответствующими законодательными актами Республики Казахстан.

Количество страховщиков, имеющих лицензии по состоянию на 1 января 2015 года

Классы обязательного страхования. | Количество страховщиков,. имеющих лицензии на 01.01.2015. | |

ГПО владельцев транспортных средств. | ||

ГПО перевозчика перед пассажирами. | ||

Страхование работника от несчастных случаев при исполнении им трудовых (служебных) обязанностей. | ||

ГПО частных нотариусов. | ||

ГПО аудиторов и аудиторских организаций. | ||

ГПО тур агентов и туроператоров. | ||

ГПО владельцев объектов, деятельность которых связана. с опасностью причинения вреда третьим лицам. | ||

Страхование в растениеводстве. | ||

Экологическое страхование. | ||

Финансовые показатели развития страхового рынка. Активы страховых организаций в 2013 году составили 523 млрд тенге (111,5 млрд рублей Данные представлены исходя из официального курса российского рубля, установленного Национальным Банком Республики Казахстан на 31 декабря 2014 года (1 рубль = 3,17 тенге), на 31 декабря 2013 года (1 рубль = 4,69 тенге), на 31 декабря 2012 года (1 рубль = 4,96 тенге).), увеличившись по сравнению с 2012 годом на 18,3%.

В течение 2012 года активы увеличились на 14%, составив по состоянию на 1 января 2013 года 442 млрд тенге (89,1 млрд рублей). Активы страховых организаций в 2014 году составили 613 млрд тенге (193,4 млрд рублей), увеличившись по сравнению с 2013 годом на 17,2%.

Рис. 9. Динамика активов, капитала и резервов (млрд рублей).

С начала 2004 года активы страховых организаций увеличились более чем в 10 раз. Быстрому росту активов способствовали следующие факторы: высокие темпы роста страховых премий; низкие показатели убыточности; поэтапная капитализация страховых организаций; увеличение количества страховых организаций, в том числе с государственным и иностранным участием; изменения в учете страховых резервов и доли перестраховщика; использование прибыли на развитие страховой организации, а не на выплату дивидендов акционерам. За рассматриваемый период страховые организации стали важными институциональными инвесторами, размещая свободные средства, в том числе страховые резервы, в надежные и ликвидные финансовые инструменты.

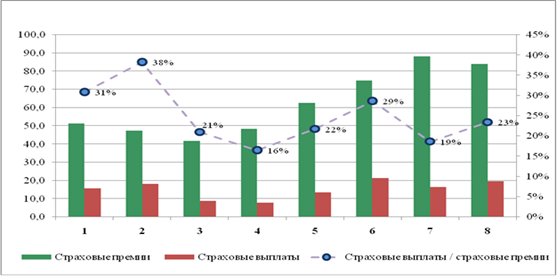

Факторами роста страхового рынка в период становления являлись: активизация деятельности банков, связанной с кредитованием экономики, развитие кэптивного страхования (страхование рисков финансово-промышленных групп), увеличение реальных доходов на душу населения, а также введение обязательных классов страхования. Ухудшение внешней среды страхового рынка, связанное со снижением объемов кредитования банками, снижением объемов производства товаров и услуг, привело к снижению платежеспособного спроса на страховые услуги и способствовало замедлению темпов роста страхового рынка. Снижение стоимости и качества финансовых инструментов, в том числе снижение кредитных рейтингов банков и других эмитентов, допущение эмитентами дефолтов по облигациям способствовали повышению андеррайтинговых, инвестиционных и кредитных рисков. Совокупный объем страховых премий, принятых по договорам прямого страхования за 2013 год, составил 253 млрд тенге (54 млрд рублей), увеличившись по сравнению с аналогичным показателем 2012 года на 19,6%. За 2012 год сумма страховых премий, принятых по договорам прямого страхования, составила 212 млрд тенге (42,7 млрд рублей), увеличившись по сравнению с показателем 2008 года на 58,6%.

Совокупный объем страховых премий, принятых по договорам прямого страхования за 2014 год, составил 236 млрд тенге (74,6 млрд рублей), уменьшившись по сравнению с аналогичным показателем 2013 года на 6,6%.

Страховые организации поддерживают высокий уровень рентабельности за счет низких показателей убыточности по добровольному имущественному страхованию.

Рис. 10. Страховые премии и выплаты (млрд рублей).

Также следует отметить темпы развития отрасли «страхование жизни». Страховые премии, собранные в 2013 году по договорам прямого страхования, составили 56,5 млрд тенге (12,1 млрд рублей), увеличившись по сравнению с 2012 годом на 7,9%, за 2012 год увеличение составило 72%, а их доля в общих премиях составила 22,4% (4,3% в 2008 году). Страховые премии по отрасли «страхование жизни» в 2014 году составили 47 млрд тенге (14,8 млрд рублей), уменьшившись по сравнению с 2013 годом на 17%. На снижение размера страховых премий по данному виду повлиял мораторий на заключение договоров пенсионных аннуитетов, который действовал в период с 1 июля 2013 года по 5 мая 2014 года.

Учитывая мировое соотношение премий по страхованию жизни к совокупным премиям (60%), ожидается, что данная отрасль в среднесрочной перспективе будет развиваться быстрее, чем общее страхование. Премии по отрасли «страхование жизни» согласно прогнозам будут ежегодно расти в среднем на 20%.

Институциональная среда развития. По состоянию на 1 января 2015 года на страховом рынке Казахстана лицензированную деятельность осуществляют 34 страховые организации, из них 7 — в отрасли «страхование жизни», 27 — в отрасли «общее страхование». В Казахстане действуют 3 представительства российских страховых организаций? ОСАО «Ингосстрах», ОАО «Российское страховое народное общество «Росно», ОАО «Страховое общество газовой промышленности».

Лицензированную деятельность осуществляют 15 страховых брокеров (например, AONКазахстан, Марш (страховые брокеры) и EOSRISQKazakhstan входят в структуру международных страховых брокеров) и 71 актуарий. С 2007 года осуществляет деятельность ТОО «Актуарное статистическое бюро». Основной функцией данной организации согласно Закону Республики Казахстан «О страховой деятельности» является формирование и ведение базы данных по страхованию (в соответствии с Законом Республики Казахстан от 15 июля 2010 года «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам страхования» предусматривается поэтапное включение в базу данных всех видов страхования).

С 2003 года функционирует АО «Фонд гарантирования страховых выплат», основной задачей которого является обеспечение страховой выплаты страхователям принудительно ликвидируемой страховой организации-участника.

Нормативно-правовая база рынка страховых услуг. Основными нормативными правовыми актами, которые устанавливают требования к страховому рынку и участникам страхового рынка, являются Гражданский кодекс Республики Казахстан (Особенная часть, глава 40) и Закон Республики Казахстан «О страховой деятельности».

В соответствии с Гражданским кодексом Республики Казахстан регулируются отношения между страховщиком и страхователем, а также их отношения с застрахованными и выгодоприобретателями, которые возникают в процессе заключения и исполнения договора страхования.

Закон Республики Казахстан «О страховой деятельности» определяет основные положения по осуществлению страхования как вида предпринимательской деятельности, особенности создания, лицензирования, регулирования, прекращения деятельности страховых (перестраховочных) организаций, страховых брокеров, условия деятельности на страховом рынке иных физических и юридических лиц, задачи государственного регулирования страхового рынка и принципы обеспечения надзора за страховой деятельностью.

Также в Республике Казахстан приняты законодательные акты, регулирующие следующие обязательные виды страхования: гражданская правовая ответственность владельцев транспортных средств, перевозчиков перед пассажирами, частных нотариусов, туроператоров и турагентов, владельцев объектов, деятельность которых связана с опасностью причинения вреда третьим лицам, аудиторских организаций; страхование в растениеводстве; экологическое страхование; страхование работника от несчастных случаев при исполнении им трудовых (служебных) обязанностей.

В рамках законодательных актов, регулирующих страховую деятельность, действуют нормативные правовые акты, регулирующие вопросы лицензирования страховой (перестраховочной) деятельности, получения статуса крупного участника, передачи страхового портфеля, представления финансовой отчетности, хранения документов, инвестирования активов страховых организаций, применения мер раннего реагирования, реорганизации, ликвидации страховых организаций и других вопросов. Республика Казахстан поддерживает развитие сотрудничества в рамках СНГ в области регулирования и надзора страховой деятельности.

Административные требования. Страховую деятельность в Республике Казахстан вправе осуществлять юридические лица, имеющие лицензию уполномоченного органа на осуществление страховой деятельности. Учредителями и акционерами страховой (перестраховочной) организации могут быть физические и юридические лица — резиденты и нерезиденты Республики Казахстан с учетом требований, предусмотренных Законом Республики Казахстан «О страховой деятельности» и иными нормативными правовыми актами уполномоченного органа.

Юридические лица, зарегистрированные в оффшорных зонах, перечень которых устанавливается уполномоченным органом, не могут прямо или косвенно владеть и (или) пользоваться, и (или) распоряжаться голосующими акциями страховых (перестраховочных) организаций — резидентов Республики Казахстан.

Указанное ограничение не распространяется на страховые (перестраховочные) организации, являющиеся дочерними организациями страховых (перестраховочных) организаций — нерезидентов Республики Казахстан, имеющих минимальный требуемый рейтинг одного из рейтинговых агентств.

Перечень рейтинговых агентств и минимальный требуемый рейтинг устанавливаются нормативным правовым актом уполномоченного органа.

Наличие указанного рейтинга не требуется для юридического лица — нерезидента Республики Казахстан, предполагающего косвенно владеть 10% или более размещенных акций страховой (перестраховочной) организации или голосовать косвенно 10% или более голосующих акций страховой (перестраховочной) организации через владение (голосование) акциями (долями участия в уставном капитале) юридического лица — нерезидента Республики Казахстан, являющегося крупным участником страховой (перестраховочной) организации, прямо владеющего 10% или более размещенных акций страховой (перестраховочной) организации или имеющего возможность голосовать 10% или более голосующих акций страховой (перестраховочной) организации, имеющего минимальный требуемый рейтинг года.

Страховым холдингом — нерезидентом Республики Казахстан, прямо владеющим 25% или более размещенных (за вычетом привилегированных и выкупленных страховой (перестраховочной) организацией) акций страховой (перестраховочной) организации или имеющим возможность голосовать прямо 25% или более голосующих акций страховой (перестраховочной) организации, может являться только финансовая организация — нерезидент Республики Казахстан, подлежащая консолидированному надзору в стране своего местонахождения.

Порядок и условия выдачи лицензии на право осуществления страховой (перестраховочной) деятельности и деятельности страхового брокера, а также требования к содержанию документов определяются нормативными правовыми актами уполномоченного органа.

Налогообложение страховых компаний. С 1 января 2012 года Налоговым кодексом для страховых организаций введен общий режим налогообложения, в соответствии с которым налогооблагаемый доход будет определяться как разница между совокупным годовым доходом с учетом корректировок и вычетов. Согласно статье 147 Налогового кодекса налогооблагаемый доход налогоплательщика, уменьшенный на сумму доходов и расходов, предусмотренных статьей 133 Налогового кодекса, и на сумму убытков, переносимых в порядке, установленном статьей 137 Налогового кодекса, подлежит обложению налогом по ставке 20%, если иное не установлено пунктом 2 статьи 147 Налогового кодекса.

Антикризисные меры поддержки страхового рынка. Самым значительным риском для страхового рынка является снижение объемов продаж в условиях снижения платежеспособного спроса на услуги страхования, ухудшения макроэкономических показателей.

В целях поддержания стабильного роста проводится работа по повышению доверия населения к страхованию путем повышения финансовой устойчивости и прозрачности страховых организаций, усиления защиты прав и интересов потребителей страховых услуг, принятия мер по совершенствованию системы обязательного страхования, развитию добровольных продуктов страхования (в том числе накопительного страхования жизни), а также усилению страховых организаций как инвестиционных институтов.

В 2012 году принят Закон Республики Казахстан «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам страхования». В соответствии с данным Законом приняты меры по развитию накопительного страхования жизни, инфраструктуры страхового рынка, усилению регулирования страховых агентов, введению консолидированного надзора за страховыми (перестраховочными) организациями, созданию базы данных по страхованию, регламентированию деятельности ассоциаций профессиональных участников, а также созданию дополнительного инструмента надзора страховых организаций (независимый актуарий).

На уровне подзаконных нормативных правовых актов в целях противодействия влиянию финансового кризиса были приняты меры по повышению финансовой устойчивости страховых организаций, направленные на защиту интересов страхователей и выгодоприобретателей, в том числе: ужесточение требований к инвестированию активов страховых организаций, усиление требований к перестраховочной деятельности страховых организаций, повышение капитализации страховых организаций, усиление дистанционного надзора, повышение прозрачности деятельности страховых брокеров при передаче рисков в перестрахование.

В целях повышения устойчивости финансового сектора, создания конкурентоспособного финансового сектора и повышения его эффективности в перераспределении ресурсов в экономике на базе лучших международных стандартов, включая стандарты Организации экономического сотрудничества и развития, постановлением Правительства Республики Казахстан от 27 августа 2014 года № 954 утверждена Концепция развития финансового сектора Республики Казахстан до 2030 года.

Основными задачами Концепции определены снижение издержек общества и государства на поддержание устойчивости финансовой системы в случае возникновения потенциальных шоков, повышение эффективности финансового сектора в условиях экономической интеграции и глобализации, совершенствование инфраструктуры и создание оптимальных условий для качественного развития финансовой системы, расширение ресурсов роста финансового сектора, в том числе за счет финансовых продуктов, отвечающих потребностям экономики, а также поддержание сбалансированных экономических условий и снижение кредитных рисков в экономике.

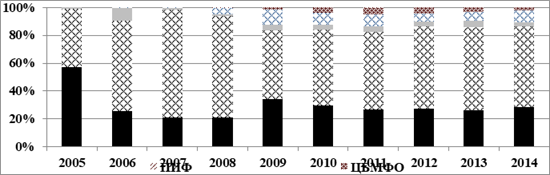

Развитие инвестиционной деятельности страховой сферы. Активы страховых организаций размещаются в надежные и ликвидные финансовые инструменты. Требования к размещению активов, покрывающих страховые резервы, устанавливаются Законом Республики Казахстан «О страховой деятельности», Инструкцией Инструкция о нормативных значениях и методике расчетов пруденциальных нормативов страховой организации, норматива достаточности маржи платежеспособности страховой группы, формах и сроках представления отчетов о выполнении пруденциальных нормативов, утвержденная постановлением Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 22 августа 2008 года № 131. и ТребованиямиТребования к приобретаемым страховыми организациями, дочерними организациями страховых (перестраховочных) организаций или страховых холдингов акциям (долям участия в уставном капитале) юридических лиц, а также перечня облигаций международных финансовых организаций и финансовых инструментов (за исключением акций и долей участия в уставном капитале), приобретаемых страховыми холдингами и страховыми (перестраховочными) организациями, утвержденные постановлением Правления НБРК от 24 февраля 2012 года № 98. .

В 2013 году совокупная сумма инвестиций страховых организаций составила 409,5 млрд тенге (87,3 млрд рублей), увеличившись по сравнению с предыдущим годом на 21,4%.

В 2014 году совокупная сумма инвестиций страховых организаций составила 458,8 млрд тенге (144,7 млрд рублей), увеличившись по сравнению с предыдущим годом на 12,4%. В целом с 2004 года совокупная сумма инвестиций страховых организаций увеличилась в 13 раз.

В структуре инвестиционного портфеля с начала 2004 года по 2014 год наблюдается снижение доли государственных бумаг. С 2006 года значительно увеличились объемы инвестиций во вклады банков и корпоративные ценные бумаги казахстанских эмитентов, что связано с исключением минимального объема инвестиций в государственные ценные бумаги Республики Казахстан.

С 2009 года доля государственных ценных бумаг значительно увеличилась, что связано со снижением кредитных рейтингов банков второго уровня и казахстанских эмитентов.

Рис. 11. Структура инвестиционного портфеля.

Перестраховочная деятельность. В Казахстане передача рисков в перестрахование нерезидентам осуществляется с учетом требований к порядку расчета пруденциальных нормативов, в частности при передаче рисков перестраховщикам нерезидентам, имеющим низкие рейтинги (либо не имеющим рейтинга), страховщики должны обеспечить дополнительный размер собственного капитала.

В 2013 году совокупный объем страховых премий, принятых по договорам прямого страхования, составил 253,1 млрд тенге (54 млрд рублей), из них в перестрахование передано 75,2 млрд тенге (16 млрд рублей), или 29,7% общего объема страховых премий, принятых по договорам прямого страхования, в том числе нерезидентам 60,9 млрд тенге (13 млрд рублей), или 24,1%.

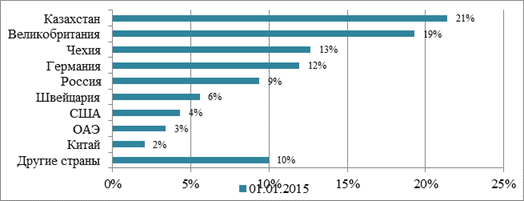

В 2014 году совокупный объем страховых премий, принятых по договорам прямого страхования, составил 236,4 млрд тенге (74,6 млрд рублей), из них в перестрахование передано 79,9 млрд тенге (25,2 млрд рублей), или 33,8% общего объема страховых премий, принятых по договорам прямого страхования, в том числе нерезидентам 62,8 млрд тенге (19,8 млрд рублей), или 26,6%.

Рис. 12. Страховые премии, переданные в перестрахование нерезидентам.

В общей сумме перестрахования основная доля приходится на страховые премии по добровольному имущественному страхованию — 70%, по добровольному личному страхованию составляет 7,6%, по обязательному страхованию — 22,4%.

Основная доля премий, переданных в перестрахование в 2013 году, приходится на следующие страны: Великобритания — 20%; Казахстан — 19%; Чехия — 19%; Германия — 14%; Россия — 7%.

Основная доля премий, переданных в перестрахование в 2014 году, приходится на следующие страны: Казахстан — 21%; Великобритания — 19%; Чехия? 13%; Германия — 12%; Россия — 9%.

Рис. 13. Структура премий, переданных на перестрахование по странам (%).

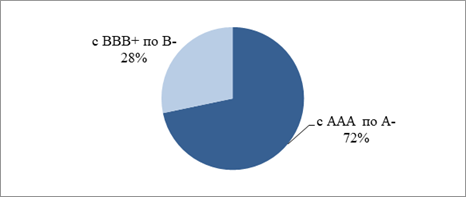

Основная доля страховых премий передана в перестрахование страховым организациям с наивысшим рейтингом финансовой устойчивости.

Рис. 14. Распределение перестраховочных премий по рейтингам за 2014 год.

Сохранение достигнутого уровня передачи премий в перестрахование нерезидентам в целом соответствует текущему развитию страхового рынка и поддержанию страховыми организациями Казахстана финансовой устойчивости и платежеспособности, при этом дальнейшее снижение премий, передаваемых в перестрахование нерезидентам, может повлечь за собой дополнительные риски для страхового рынка Казахстана.