Кредитные производные инструменты (обзор)

До 2003 г. страховые компании считались конечными поставщиками кредитной защиты в том смысле, что некоторые обозреватели начали беспокоиться о том, что банки просто перемещают ключевой риск (кредитный риск) в другой финансовый сектор, который менее компетентен в этом вопросе. Однако в то время как страховые компании действительно являлись поставщиками кредитной защиты посредством CDS… Читать ещё >

Кредитные производные инструменты (обзор) (реферат, курсовая, диплом, контрольная)

Кредитные производные инструменты, например кредитные дефолт-свопы (credit default swaps, CDS), спред-опционы и кредитные ноты, являются внебиржевыми финансовыми контрактами, выплаты по которым связаны с изменениями кредитного качества конкретного учреждения.

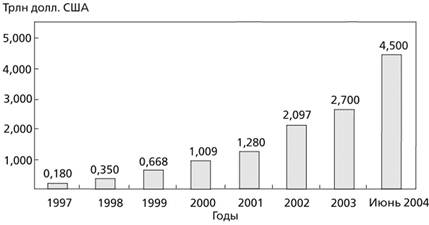

Как скорость развития инноваций, так и объемы деятельности на рынках кредитных производных инструментов повышаются. Так, трехлетний обзор мировых внебиржевых рынков производных инструментов, осуществляемый Банком международных расчетов, свидетельствует о том, что к июню 2004 г. условная сумма кредитных производных инструментов в обращении достигла 4,5 млрд долл. США (рис. 12−3). Это впечатляющий показатель, хотя условные суммы могут быть некорректным показателем на рынках деривативов. Из 4,5 трлн долл. США условной ценности на рисунке, вероятно, только 100 млрд долл. США представляют переход кредитного риска с банковского кредитования и торговой деятельности на других участников рынка. Оставшаяся сумма представляет собой балансы 15 банков, которые являются ведущими в этой сфере деятельности, и в меньшей степени — инвестиции банков в кредитные риски, хедж-фонды и страховые компании. В любом случае величина в 4,5 трлн долл. меркнет перед общим объемом кредитных портфелей и портфелей облигаций международной банковской системы, которые в целом соответственно составляют приблизительно 29 трлн и 5,5 трлн долл.

РИСУНОК 12−3. Международный рынок кредитных производных инструментов — торговый оборот.

Источники: British Bankers Association, 2001−2002 Credit Derivatives Surveys and Bank for International Settlements. Triennal and Semiannual Surveys on Positions in Global Over-the-Counter (OTC) Derivatives markets, end June 2004, December 2004.

На сегодняшний день те риски, которые можно защитить посредством кредитных свопов, ограничены в основном инвестиционным уровнем. В более краткосрочной перспективе использование кредитных свопов может иметь эффект перемещения оставшейся части риска в банковской системе в направление более рисковых неинвестиционных продуктов в конечной части спектра.

Для того чтобы рынок стал движущей силой в перемещении риска от банков, рынок кредитных производных инструментов неинвестиционного уровня должен стать более стабильным и ликвидным, чем на сегодняшний день. Есть свидетельства того, что такая тенденция имеет место, по крайней мере, в Соединенных Штатах.

До 2003 г. страховые компании считались конечными поставщиками кредитной защиты в том смысле, что некоторые обозреватели начали беспокоиться о том, что банки просто перемещают ключевой риск (кредитный риск) в другой финансовый сектор, который менее компетентен в этом вопросе. Однако в то время как страховые компании действительно являлись поставщиками кредитной защиты посредством CDS, подверженность риску в основном была связана с CDO и пакетными торгами. Кроме того, страховщик CDO-инвестиций практически всегда работает с рейтингом ААА или так называемыми самыми старшими траншами этих структур или вторичными позициями убытка; узкоспециализированные страховщики, между тем, обеспечивают страховое покрытие для старших траншей. Как мы поясним позднее, такие транши не могут поглотить значительную часть кредитного риска, они разработаны с целью обхода значительной части кредитного риска, связанного с базовыми активами. Наконец, согласно рыночной статистике до 2004 г. роль страховщиков на рынке кредитных производных инструментов стала менее важной, а роль хедж-фондов и других учреждений может повыситься.