Управление структурой капитала

При высоких рыночных процентных ставках международной корпорации нецелесообразно привлекать банковские кредиты. В данном случае корпорация может прибегнуть к дополнительной эмиссии акций. В результате увеличится собственный капитал корпорации. И наоборот, руководство корпорации может прийти к выводу о том, что выпуск дополнительных акций обусловит увеличение дивидендных выплат, а это снизит… Читать ещё >

Управление структурой капитала (реферат, курсовая, диплом, контрольная)

Управление структурой капитала международной корпорации направлено на обеспечение оптимального соотношения между ее собственным и заемным капиталом.

При высоких рыночных процентных ставках международной корпорации нецелесообразно привлекать банковские кредиты. В данном случае корпорация может прибегнуть к дополнительной эмиссии акций. В результате увеличится собственный капитал корпорации. И наоборот, руководство корпорации может прийти к выводу о том, что выпуск дополнительных акций обусловит увеличение дивидендных выплат, а это снизит в будущем инвестиционные возможности корпорации. В таком случае менеджмент корпорации предпочтет выпустить облигации или привлечь банковский кредит.

Соотношение между собственным и заемным капиталом международной корпорации определяется:

- • корпоративной финансовой стратегией;

- • конъюнктурой международного финансового рынка;

- • геополитическими факторами;

- • предпочтениями менеджеров;

- • уровнем налоговой нагрузки.

Ведущими концепциями управления структурой капитала международной корпорации являются: теорема Модильяни — Миллера (теорема ММ) и теория иерархии.

Теорема Модильяни — Миллера (теорема ММ) — один из возможных теоретических подходов к трактовке воздействия структуры капитала на рыночную стоимость международной корпорации. Этот теоретический подход был разработан Ф. Модильяни и М. Миллером в работе 1958 г. «Издержки по привлечению капитала, корпоративные финансы и теория инвестирования». Модильяни и Миллер сформулировали свой подход в виде теоремы: рыночная стоимость корпорации не определяется структурой ее капитала. В этой трактовке под рыночной стоимостью корпорации подразумевается капитализация — текущая рыночная цена акций.

Доказательство теоремы ММ состоит в следующем. Если акции корпораций со значительной долей заемного капитала стоили бы дороже, чем акции корпораций с низкой долей заемного капитала, а дивиденды, выплачиваемые корпорациями на одну акцию, были бы одинаковыми, то инвесторы реализовали бы дорогие акции на фондовом рынке и купили бы дешевые акции, приносящие аналогичный дивидендный доход. Поэтому котировки акций двух разных корпораций стали бы выравниваться. Следовательно, при различной структуре капитала двух корпораций их рыночные оценки должны совпадать, т. е. быть равными.

Но следует учитывать, что в действительности на рыночную стоимость корпораций воздействуют факторы, не учитываемые в теореме ММ. Это прежде всего угроза банкротства корпорации со значительным заемным капиталом. В периоды экономических кризисов такие корпорации могут испытывать серьезные трудности при продажах продукции и оказаться неспособными осуществлять выплаты процентов по кредитам. В результате корпорация может оказаться в состоянии банкротства. Вместе с тем корпорации со значительным собственным капиталом способны демонстрировать в кризисных условиях относительную устойчивость, в частности за счет снижения дивидендных выплат своим акционерам.

Теория иерархии является концепцией, альтернативной теореме ММ. Эта теория непосредственно связана с доктриной асимметричности информации. Последняя, как известно, утверждает, что менеджеры корпораций и их акционеры обладают различной информацией о финансовой ситуации в корпорации. В частности, менеджеры получают более оперативную и детальную информацию о положении дел в корпорации. Это означает наличие конфликта интересов между корпоративными менеджерами и акционерами. В частности, менеджеры заинтересованы в осуществлении в основном краткои среднесрочных инвестиционных проектов. Это связано с тем, что увеличение прибыли непосредственно влияет на размер получаемых ими бонусов. Акционеры заинтересованы в осуществлении долгосрочных инвестиций, которые определяют перспективы увеличения доходов корпорации на будущий период.

Существующая асимметричность информации между акционерами и менеджерами приводит к тому, что первые принимают решения в зависимости от действий вторых. В частности, акционерам известно правило: менеджеры принимают решение о дополнительной эмиссии акций в периоды, когда акции высоко оценены рынком и, соответственно, пользуются спросом. Поэтому акционеры массово продают свои акции в случае, если менеджеры заявляют о дополнительной эмиссии. Такое решение свидетельствует о том, что менеджеры считают акции корпорации переоцененными рынком.

Очевидно, что в интересах менеджеров не допускать падения акций, которое приводит к уменьшению получаемых ими бонусов. По этой причине они стремятся избегать дополнительной эмиссии акций и осуществляют такую эмиссию в специфических случаях. Поэтому финансовые ресурсы международной корпорации используются менеджерами в следующей иерархии:

- • нераспределенная прибыль международной корпорации;

- • заемные средства, в том числе эмиссия облигаций и привлечение банковских кредитов;

- • дополнительная эмиссия акций в целях увеличения уставного капитала.

В связи с этим анализируемая теория получила название теории иерархии.

Модель WACC (weighted average cost of capital — средневзвешенная стоимость капитала) используется для определения средневзвешенных издержек привлечения капитала международной корпорации. Привлеченный капитал корпорации включает уставный (акционерный) и заемный капитал.

Издержки привлечения акционерного капитала — это дивиденды, выплачиваемые акционерам. Издержки привлечения заемного капитала — выплаты процентных платежей кредитным учреждениям и дохода держателям облигаций.

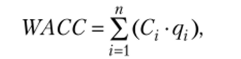

Модель WACC имеет вид.

где С, — издержки привлечения конкретного элемента капитала корпорации; qx — доля конкретного элемента в общей сумме капитала корпорации; г — количество элементов капитала корпорации.

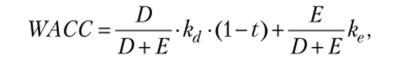

Средневзвешенную стоимость привлечения капитала международной корпорации можно также рассчитать по более детализированной формуле.

где D — заемный капитал корпорации; Е — акционерный капитал корпорации; kd — средняя процентная ставка по заемным ресурсам; ke — ставка доходности капитала для акционеров корпорации; t — ставка налога на прибыль.

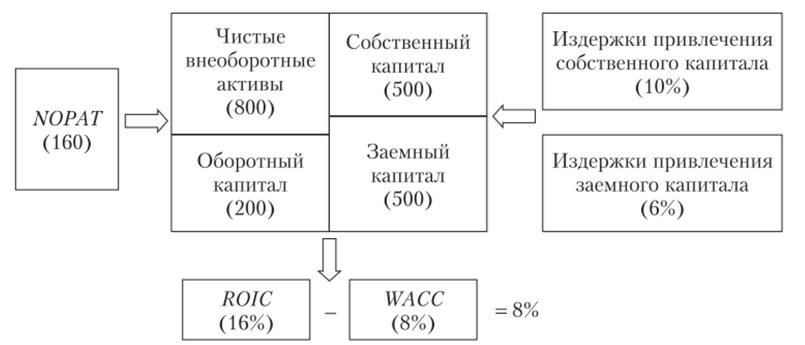

Роль модели WACC для управления финансами международной корпорации продемонстрирована на схеме на рис. 24.3. На схеме приведен баланс международной корпорации, включающий чистые внеоборотные активы, оборотный капитал, а также собственный и заемный капитал.

NOPAT (net operating profit after taxes) — это чистая прибыль международной корпорации после выплаты налогов. Па схеме на рис. 24.3 показано ее значение — 160 тыс. ден. ед. Отнесение этой величины к сумме чистых внеоборотных активов (800 тыс. ед.) и оборотного капитала (200 тыс. ед.) дает величину ROIC (return on invested capital) в 16%. Вычитание из ROIC значения WACC [(10 + 6): 2 = 8%] дает величину, характеризующую прирост добавленной стоимости, создаваемой международной корпорацией. Эта величина принимает отрицательное значение в случае, если международная корпорация не генерирует добавленной стоимости.

Рис. 243. Схема расчета разницы между доходностью инвестированного

капитала (ROIC) и WACC

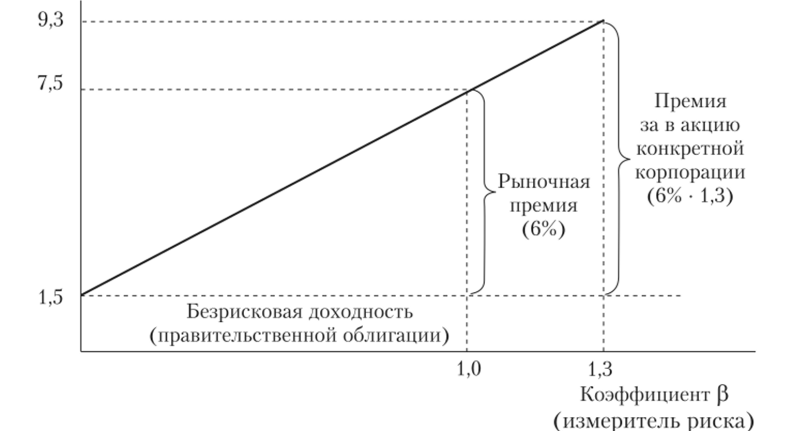

Модель САРМ (capital assets pricing model) была предложена У. Шарпом. Она определяет зависимость между риском актива (акции) и его доходностью.

Риск актива (акции) измеряется в САРМ отклонением цены актива от общей динамики активов конкретного вида. Так, риск акции определяется отклонением ее динамики за конкретный период от динамики фондового рынка, выражающейся в изменениях биржевого индекса.

Модель САРМ традиционно представляется в следующем виде:

где Pj — ожидаемая доходность i-ro актива, %; Rm — ожидаемая доходность портфеля активов конкретного вида; Rn — безрисковая доходность (г.е. доходность правительственных облигаций); Р, — бета-коэффициент i-ro актива.

Коэффициент Р является мерой риска в модели САРМ. Если Р международной корпорации больше единицы, это значит, что изменения доходности ее акций и, соответственно, риск инвестиций в эти акции выше, чем риск фондового рынка в целом, т. е. инвестиций в диверсифицированный портфель акций. Если р равна единице, то колебания акций корпорации полностью совпадают с динамикой фондового рынка. Если р меньше единицы, то акции корпорации являются менее рискованными в сравнении с диверсифицированным инвестиционным портфелем.

Графическое представление модели САРМ приведено на рис. 24.4. На нем показано, что в модели САРМ учитываются: 1) доходность безрискового актива (правительственных облигаций); 2) премия за принятие рыночного риска; 3) премия за риск инвестирования в акции конкретной международной корпорации.

Доходность акции, %.

Рис. 24.4. Графическое изображение модели САРМ.

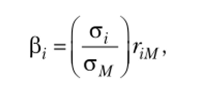

где гш — корреляция между доходностью i-й акции и доходностью фондового рынка в целом, определяемой индексом Standard & Poor’s-500 или индексом Dow-Jones; с, — среднеквадратическое отклонение доходности i-й акции; <�зм — среднеквадратическое отклонение доходности фондового рынка в целом.

Премия за рыночный риск равна разнице между доходностью на уровне биржевого индекса и доходностью безрискового актива.

Премия за инвестицию в акцию конкретной корпорации над (1) безрисковой доходностью и (2) доходностью, получаемой на уровне биржевого индекса по данным, представленным на рис. 24.4, составляет: 9,3% - 7,5% = = 1,8%.

Ожидаемая доходность актива (акции) по данным, приведенным на рис. 24.4 и формуле (24.1), составляет: Р, = 1,5 + 1,3 (7,5 — 1,5) = 9,3%.

В практических расчетах показатель [3, рассчитывается по формуле

Показатель Р; из формулы (24.1) часто используется в качестве ставки дисконтирования в модели NPV. Это вызвано следующим обстоятельством. Если международная корпорация намерена осуществить инвестиционный проект в новой сфере деятельности, она может применить в качестве ставки дисконтирования показатель Р, другой корпорации, имеющей опыт деятельности в данной сфере. Тем самым международная корпорация определит уровень риска, существующий в выбранной сфере бизнеса.

Например, нефтедобывающая корпорация планирует осуществить инвестиционный проект по выпуску автомобильных шин. В данном случае финансовые менеджеры корпорации могут использовать в качестве ставки дисконтирования при определении NPV своего проекта показатель Р, корпорации — производителя шин, акции которой котируются на фондовых биржах.

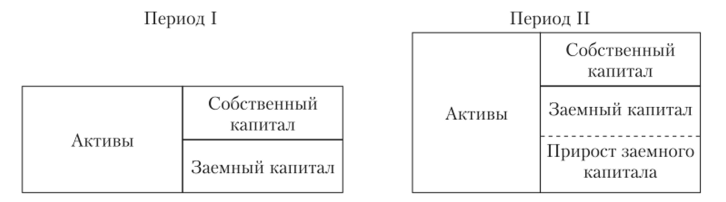

Эффект финансового рычага (левериджа). Экономический смысл финансового рычага заключается в том, что международная корпорация может увеличивать свои активы за счет привлечения заемного капитала. Но применение финансового рычага (левериджа) приводит к значительному росту доли заемного капитала в совокупном капитале международной корпорации. Корпорации с высоким показателем финансового рычага называются левериджировапными.

В условиях относительно стабильного экономического развития левериджированные корпорации получают широкие возможности для расширения бизнеса. Но в период депрессий, в условиях снижения выручки такие корпорации испытывают финансовые трудности. Следовательно, деятельность левериджированных корпораций является высокорискованной.

Увеличение объема заемного капитала позволяет международной корпорации создать значительные активы при неизменном собственном капитале. Корпорациям целесообразно использовать заемный капитал, если рентабельность их деятельности превышает ставку по банковским кредитам, например рентабельность составляет 15%, а ставка по кредитам — 7%.

При анализе финансового рычага следует выделять два аспекта.

Первый аспект финансового рычага — рост активов международной корпорации за счет привлечения банковского кредита или выпуска облигаций (рис. 24.5).

Рис. 24.5. Изменение активов в периоде II по сравнению с периодом I при росте заемного капитала.

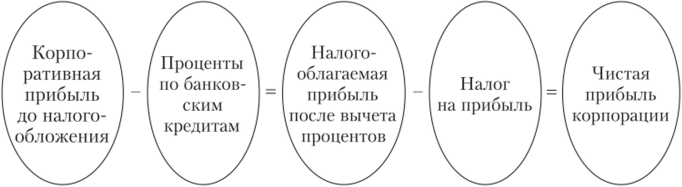

Второй аспект финансового рычага состоит в том, что процент по банковским кредитам в международной практике вычитается из корпоративной прибыли до налогообложения. Поэтому чистая прибыль международной корпорации увеличивается при росте выплат процентов по кредитам (рис. 24.6).

Вычет процентов по кредитам из прибыли до ее налогообложения предусмотрен законодательством многих стран. Чем больше сумма процентов по кредитам, тем меньше облагаемая база налога на прибыль.

Финансовый рычаг активно используют международные холдинговые структуры, включающие как производственные компании, так и банковские учреждения.

Рис. 24.6. Схема расчета чистой прибыли международной корпорации

Аффилированный банк предоставляет кредит корпорации, которая получает возможность определять налогооблагаемую базу после вычета процентов. Но эти проценты в конечном счете остаются в единой холдинговой структуре. Именно поэтому крупные международные корпорации кредитуются в аффилированных банках.

Эффект финансового рычага (EFL) рассчитывается по формуле.

где t — ставка налога на прибыль; R — экономическая рентабельность; С — ставка по кредитам; В — заемный капитал; К — собственный капитал.

Уменьшение величины налога на прибыль при использовании заемных средств и выплате процентных платежей из налогооблагаемой прибыли получило название налогового щита (tax shield).

В табл. 24.1 приведен расчет налогового щита, используемого международной корпорацией (единицы условные).

Таблица 24.1

Расчет налогового щита, используемого международной корпорацией.

Год. | Кредит и суммы, выплачиваемые в его погашение. | Проценты по кредиту по ставке 10% в год. | Налог на прибыль, %. | Налоговый щит. |

10 000 000. | ||||

— 3 000 000. | — 1 000 000. | 200 000. | ||

— 3 000 000. | — 70 0000. | 140 000. | ||

— 2 000 000. | — 400 000. | 80 000. | ||

— 2 000 000. | — 200 000. | 40 000. | ||

Итого. | 460 000. |

Как следует из табл. 24.1, проценты начисляются на сумму банковского кредита за вычетом сумм, ежегодно выплаченных в его погашение. Налоговый щит определяется за каждый год путем умножения величины начисленных процентов по кредиту на ставку налога на прибыль. Исключение суммы выплачиваемых, но кредиту процентов из налогооблагаемой прибыли означает, что международная корпорация, имеющая холдинговую структуру, может ежегодно экономить 20% от суммы процентов по банковскому кредиту.

Эффект операционного рычага. Экономическая суть операционного рычага заключается в том, что из-за значительного объема постоянных издержек рост выручки международной корпорации вызывает еще более значительный рост прибыли.

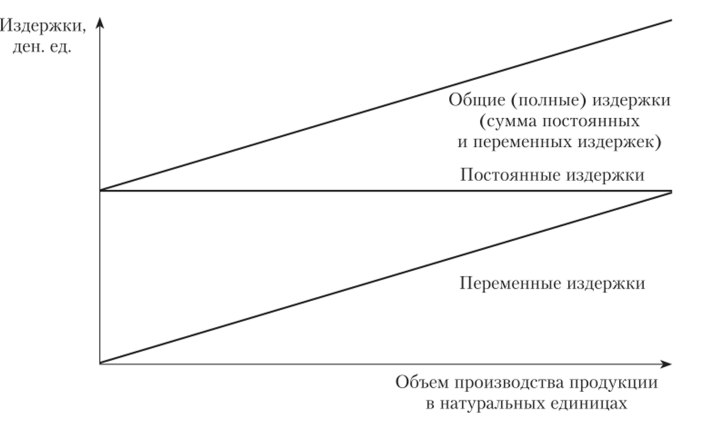

В процессе производства международная корпорация производит затраты, называемые издержками производства и разделяемые на постоянные и переменные.

Постоянные издержки нс зависят от объема производства международной корпорации (затраты на обслуживание и управление производством, арендная плата).

Переменные издержки зависят от объема производства международной корпорации (затраты на заработную плату, сырье, электроэнергию).

На рис. 24.7 приведены постоянные и переменные, а также общие издержки, являющиеся их суммой.

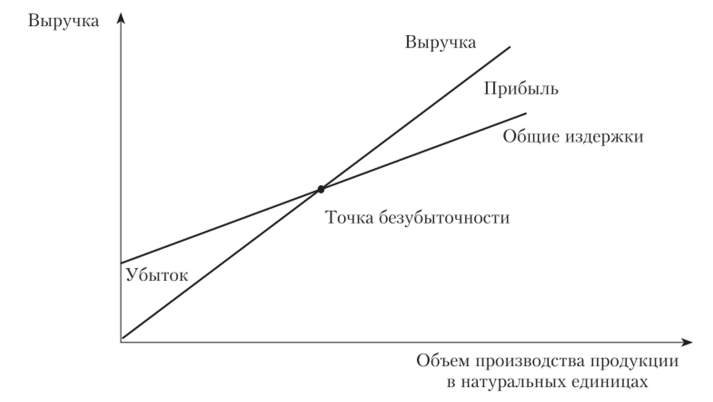

В точке безубыточности (рис. 24.8) объем производства международной корпорации покрывает прямые и косвенные издержки.

Достижение объемом производства точки безубыточности означает, что в последующем периоде прибыль международной корпорации б}'дет увеличиваться быстрее выручки. Эго обусловлено тем, что часть затрат постоянны, т. е. не зависят от объема производства.

Рис. 24.7. Постоянные, переменные и общие издержки производства.

Рис. 24.8. Точка безубыточности.

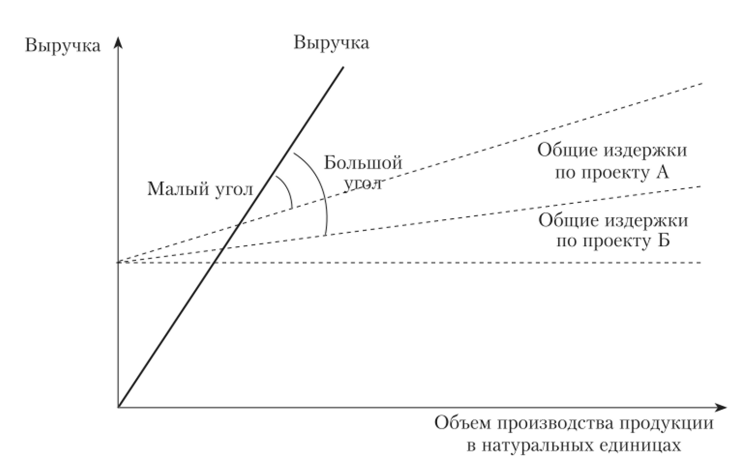

На рис. 24.9 показано, что операционный рычаг зависит от угла между прямой выручки и прямой общих издержек производства.

При выборе из нескольких альтернативных проектов инвестирования преимущество будет у проекта с более значительным операционным рычагом.

Рис. 24.9. Операционный рычаг.

Международные корпорации имеют более значительный операционный рычаг, чем национальные компании. Это связано с тем, что первые производят и реализуют продукцию в различных странах и, соответственно, контролируют емкие рынки. Выпуск новых изделий осуществляется международными компаниями фактически одновременно в странах, в которых они имеют производственные активы.