Ипотечное кредитование в Республике Казахстан: современное состояние, проблемы, пути совершенствования

На текущий момент 27 банков второго уровня и 2 ипотечные организации предлагают ипотеку в своих продуктовых линейках. В данной работе было представлено всего 11 банков, которые согласно проведенному анализу выдают ипотечные кредиты на более выгодных условиях. Среднемесячная ставка по ипотечным кредитам по Казахстану в 2013 г. составила 10,9%, а к концу 2014 г. ставка уменьшилась на 1%, до 10,3… Читать ещё >

Ипотечное кредитование в Республике Казахстан: современное состояние, проблемы, пути совершенствования (реферат, курсовая, диплом, контрольная)

Ипотечное кредитование в Республике Казахстан: современное состояние, проблемы, пути совершенствования

В статье отмечено, что стабилизация общества невозможна, если не решать такие важнейшие социально-экономические задачи, как повышение доступности жилья для населения, увеличение доли собственников жилья и формирование такой рыночной системы жилищного финансирования, которая позволила бы удовлетворять платежеспособный спрос населения на жилье. Бесспорно, подчеркивают авторы, что важнейшая роль в системе жилищного финансирования отведена ипотечному кредитованию. Проведенный в статье анализ позволяет выявить проблемы организации, механизмы реализации, а также разработать предложения для улучшения эффективности ипотечного кредитования в РК.

Коммерческие банки в Казахстане продолжают сокращение ипотечного кредитования путем ужесточения требований. На данном этапе развития банковской системы банки не заинтересованы в выдаче жилых кредитов и устанавливают дополнительные ограничения через ужесточение требований к заемщикам — устойчивый высокий доход, наличие высокооплачиваемой работы, возраст и др. Это является необходимостью, судя по нынешнему состоянию ипотечного кредитования.

Для проведения дальнейшего анализа современного состояния ипотечного кредитования РК были использованы данные Национального банка, статистические данные, данные Министерства финансов, а также финансовая отчетность исследуемого банка. Ипотечное кредитование в Казахстане может оформляться в двух валютах, о чем свидетельствуют данные таблицы 1.

Таблица 1.

Анализ выданных ипотечных кредитов по видам валют.

Примечание: Составлено на основе источника [1].

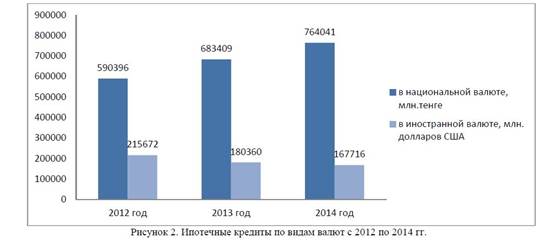

Анализируя таблицу 1, можно сделать выводы, что население предпочитает оформлять ипотечные кредиты в национальной валюте, доля которой на сегодняшний день составляет 82% от общего объема выданных ипотечных кредитов, или 764 041 млн тенге. Это можно аргументировать тем, что на данный момент сохраняется неблагоприятная для населения тенденция увеличения валютного курса доллара США.

Рисунок 1 Ипотечные кредиты в общем объеме всех остальных займов в разрезе лет Как видно из рисунка 1, на 2014 г. объем ипотечных кредитов составляет 7,5% от общего объема всех кредитов, выданных банками второго уровня в Казахстане.

Рисунок 2 Ипотечные кредиты по видам валют с 2012 по 2014 гг.

За трехлетний период, начиная с 2012 г., прослеживается тенденция снижения доли ипотечных кредитов в общем портфеле ипотечных займов на 1,8% от общего объема. Это происходит за счет уменьшения ссудного портфеля ипотеки в иностранной валюте. Так, если в 2013 г. в иностранной валюте размер выданных кредитов составлял 180 360 млн тенге, то на конец 2014 г. этот показатель снизился до 167 716 млн тенге (рис. 2). Жесткая система оценки заемщиков, в том числе высокие требования к первоначальному взносу, тщательная проверка платежеспособности и кредитоспособности клиентов свидетельствуют о сдержанной кредитной активности банков.

Сокращение ипотеки оказывает негативное влияние на покупательскую способность в сегменте эконом-класса, где количество сделок с привлечением кредитов достигает 60−70% от общего числа продаж. В премиум-сегменте такие сделки тоже случаются, но их доля, как правило, не более 10−15%. Сокращение ипотеки и падение цен на нефть могут привести к снижению цен на рынке жилья — как это произошло в период кризиса 2008;2009 гг., когда упала стоимость 1 кв. м жилой площади (первичный и вторичный рынок). Это вызвано мировым финансовым кризисом, который в Казахстане сопровождался локальными банковскими затруднениями, в том числе сокращением кредитования. Анализ банковского сектора Казахстана на 01.02.2015 г., по данным Национального банка РК, показывает, что в республике насчитывается 38 банков второго уровня. Из них ипотечное кредитование предоставляют только 24 БВУ (две трети от общего их количества). Остальные специализируются на автокредитах, беззалоговых займах, кредитах под залог депозитов и иных банковских продуктах. Однако это не конечная цифра — некоторые из 24 БВУ по разным причинам (консолидация банков, пересмотр программ и т. д.) на данный момент решили приостановить выдачу ипотеки. Это АО «АТФ Банк», АО «Альфа-Банк», АО «Заман-Банк», АО «Сбербанк России», АО «ForteBank» (который провел слияние с АО «Альянс Банк» и АО «Темiрбанк»), ДБ «Казахстан-Зираат Интернешнл Банк» (кредитовал только Алматы), Нурбанк (пересматривает процентные ставки), АО «AsiaCreditBank» и ДБ «Банк Китая в Казахстане». Еще один банк — АО «Эксимбанк Казахстан» ипотеку выдает, но максимально возможная сумма для получения такого кредита — всего 12 млн тенге.

Всего по состоянию на 31.12.2014 г. коммерческими банками РК было выдано ипотечных кредитов на 935 млрд тенге. В финансовых отчетах за первое полугодие информацию по ипотеке представили 11 банков. Данные этой группы отражают 88% от всего объема ипотечных займов БВУ РК [2].

Более подробно состояние выданных ипотечных займов в разрезе БВУ представлено в таблице 2.

Таблица 2.

Лидирующие банки по объему ипотечных займов.

Примечание: Составлено на основе источника [2].

Из лидирующих банков страны форсирует рост ипотечного рынка АО «Жилстройсбербанк», кредитный портфель которого за период с 2012 по 2014 гг. значительно увеличился. По состоянию на 2014 г. банком было выдано 222 121 млрд тенге, или 23% от общего объема всех выданных займов. Следующий банк, который лидирует в списке, — это АО «Народный банк». По итогам опубликованной финансовой отчетности за 2014 г. банк увеличил объем ипотечных займов на 15%, до 149 132 млрд тенге. Наибольшую долю в ссудном портфеле за 2014 г. занимают кредиты, выданные АО «Казкоммерцбанк», — 136 036 млрд тенге и АО «Банк ЦентрКредит» — 123 569 млрд тенге, или 13,2% от общего объема. Следует отметить, что у тройки крупнейших кредиторов (почти половина ссудного портфеля от БВУ РК) ипотека не приоритет. В портфеле АО «БанкЦентрКредит» она занимает 5%, АО «Казкоммерцбанк» и АО «Народный банк» — 6%. В целом по БВУ доля ипотечных займов составляет всего 9%. Минусовые показатели по жилищным займам со стороны крупнейших кредиторов перекрыли банки второго эшелона. Рынок за период с 2012 по 2014 гг. прибавил 9% (рост на 73 миллиарда тенге). Положительную динамику обеспечила тройка быстрорастущих кредиторов: АО «Сбербанк России», АО «Евразийский банк» и АО «Цеснабанк». Их совокупная доля на ипотечном рынке выросла за год почти на 5%, до 12,7%. Сбербанк нарастил портфель по ипотеке почти в два раза, АО «Цеснабанки» АО «Евразийский банк» — в полтора раза.

За анализируемый период, как видно из представленных таблиц, объем ипотечных кредитов увеличился на 73,2 млрд, до 935 млрд тенге (табл. 3).

Таблица 3.

Ипотечные кредитование в разрезе регионов, млрд. тенге.

ипотечный кредитование казахстан финансирование Примечание: Составлено на основе источника [3].

Согласно данным таблицы 3 самый высокий годовой рост в 2014 г. отмечен в г. Алматы — 271,5 млрд тенге (29,8%). В столице объем выданных кредитов увеличился на 22 млрд тенге, т. е. до 175,4 млрд тенге. Далее идут Актюбинская область (плюс 7,5 млрд тенге, до 46,3 млрд) и Карагандинская (плюс 7,2 млрд тенге, до 62,1 млрд).

Из этого следует, что почти половина ипотечных займов по-прежнему приходится на мегаполисы. Меньше всего ипотечных кредитов выдается в Кызылординской области — 1,81% от всей суммы ипотечных кредитов, или 16,3 млрд тенге, из-за низкой доходности населения. По состоянию на 2014 г. доходы 5,2% населения ниже прожиточного минимума. Это связано с дефицитом бюджета, что приводит к сокращению доходов населения, повышением цен на товары первой необходимости и др. Хотя самая недорогая недвижимость в Казахстане в г. Кызылорде (цена перепродажи благоустроенного жилья в среднем составляет 90 000 тенге за 1 кв. метр). Сезон ипотеки в 2014 г. с плюсом открыли 12 регионов из 16. В качестве отстающих выступили ВКО, ЮКО, Жамбылская и Атырауская области.

На текущий момент 27 банков второго уровня и 2 ипотечные организации предлагают ипотеку в своих продуктовых линейках. В данной работе было представлено всего 11 банков, которые согласно проведенному анализу выдают ипотечные кредиты на более выгодных условиях. Среднемесячная ставка по ипотечным кредитам по Казахстану в 2013 г. составила 10,9%, а к концу 2014 г. ставка уменьшилась на 1%, до 10,3%. Это напрямую зависит от сроков кредитования. В Казахстане меняются условия ипотечного кредитования. Одни банки прекратили выдавать ипотеку, другие привязали её к курсу доллара, третьи всё ещё предлагают кредиты в тенге. Подробнее, на каких условиях можно взять ипотечный кредит и список банков, которые на текущий момент их выдают, можно увидеть в таблице 4.

Таблица 4.

Ипотечные продукты предлагаемые банками РК.

Примечание: Составлено авторами на основе источника [3].

Анализируя данные таблицы 4, можно увидеть, что минимальные проценты по этому виду банковской услуги предлагают в АО «Жилстройсбербанк» — от 3,5%, максимальные — в АО «Цеснабанк», где ставки начинаются от 20%. Следует отметить, что наиболее привлекательные условия предложены в АО «Банк ВТБ», АО «Банк ЦентрКредит» — со ставкой до 12,5%.

В Казахстане наблюдается множество нерешенных проблем ипотечного кредитования, которые выражаются как в экономическом, правовом, так и сервисном аспекте, а именно:

- · высокие процентные ставки кредитов, следовательно, завышенные суммы переплаты;

- · превышение спроса на жилье над предложением;

- · непропорциональное распределение кредитов в разрезе регионов;

- · отсутствие транспарентной системы учета и распределения жилья, строящегося за счет кредитных средств;

- · неразвитая инфраструктура обслуживания кредитов;

- · недостаточная развитость и ответственность ипотечного консалтинга.

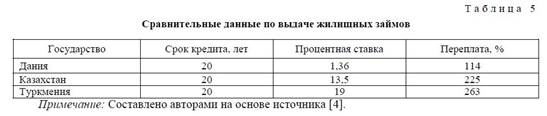

Согласно аналитическим данным иностранной экспертной компании PennyLaneRealty и проведенному анализу по условиям выдачи ипотечных займов в 60 государствах мира на 2014 год, в том числе и в Казахстане, были сделаны следующие выводы: самые оптимальные условия кредита на улучшение жилищных условий в Дании, а самые невыгодные — в Туркмении. Казахстан же по доступности ипотеки оказался на 55-м месте.

При составлении рейтинга учитывалась средняя процентная ставка, платежи за открытие и ведение ссудного счета, стоимость жилья. В таблице 5 представлены сравнительные данные по средней процентной ставке, переплате в Казахстане и Дании.

Таблица 5.

Сравнительные данные по выдаче жилищных займов.

Примечание: Составлено авторами на основе источника [4].

Анализируя таблицу 5, можно увидеть, что для получения кредита на 20 лет средняя процентная ставка в Дании составляет всего 1,36%, переплата — 114%. В Казахстане при аналогичной ситуации процентная ставка составляет 13,5%, а переплата по кредиту — 225%. Стоит учесть и тот факт, что среднемесячный доход на душу населения в 2014 г. в Дании составил 4 тысячи 691 евро, а среднемесячная зарплата казахстанцев в 2014 г. составила 660 долларов, или 615 евро.

Таким образом, среднестатистический житель Дании тратит на ипотеку всего 13% ежемесячного дохода, в то время как среднестатистическому казахстанцу на ежемесячную выплату по ипотеке понадобится около 4-х усредненных зарплат, а всего по Казахстану только около 19% населения получают среднюю заработную плату, равную 122 100 тенге [4].

Анализ состояния ипотечного рынка в разрезе банков показал, что по состоянию на 31.12.2014 г. только 11 банков Казахстана в своих продуктовых линейках предлагают услуги по предоставлению жилищных займов. Так, лидером по наиболее гибким и приемлемым условиям стал АО «Жилстройсбербанк Казахстана», который на сегодняшний день имеет высокие темпы развития, поддержку со стороны государства в рамках программы жилищного строительства и создает привлекательные условия для получения выгодных займов с низкой ставкой вознаграждения. Исходя из существующих задач банки, связанные с развитием жилищного строительства, должны не только акцентировать весь процесс на данном сегменте рынка, но и создавать привлекательные условия для получения выгодных займов с низкой ставкой вознаграждения, т. е. снизить ставки по промежуточным и предварительным займам, пересмотреть залоговую политику в части обеспечения займов, а также снизить критерии кредитоспособности заемщиков. В целях создания благоприятных условий для граждан предлагается следующее:

- · увеличение размера поощряемой государством суммы вклада до 250−300 МРП, что потребует внесения изменений в действующее законодательство;

- · предоставление льготных долгосрочных бюджетных кредитов для привлечения вкладчиков в регионах;

- · снижение размера необходимых накоплений в жилищном строительном банке до 20−25% от стоимости приобретаемого жилья;

- · включение в законодательные акты нормы о праве предоставления в залог строящегося жилого фонда, используемого в личных целях.

Данные предложения должны оказать немалую пользу в решении жилищных проблем как по АО «Жилстройсбербанк Казахстана», так и в разрезе других коммерческих банков.

Вместе с тем в ходе исследования был выявлен ряд следующих проблем в сегменте ипотечного кредитования в целом:

- · высокие процентные ставки кредитов — в среднем 17,6%, следовательно, завышенные суммы переплаты;

- · превышение спроса на жилье над предложением — согласно статистическим данным 62% населения Республики Казахстан нуждается в жилье;

- · непропорциональное распределение кредитов в разрезе регионов; в числе отстающих — ВКО, ЮКО, Жамбылская и Атырауская области;

- · отсутствие транспарентной системы учета и распределения жилья, строящегося за счет кредитных средств;

- · неразвитая инфраструктура обслуживания кредитов;

- · недостаточная развитость и ответственность ипотечного консалтинга.

Сформулируем предложения, которые должны, по мнению авторов, способствовать совершенствованию системы ипотечного кредитования:

- · снижение процентной ставки по ипотечному кредиту до 5−7%;

- · увеличение срока действия кредитного договора;

- · снижение объема резервируемых финансовых средств кредитных организаций, осуществляющих эмиссию ипотечных ценных бумаг;

- · разработка схемы дифференцирования процентных ставок областей РК с целью их участия в рефинансировании;

- · привлечение отечественных институциональных инвесторов (страховых компаний, ломбардов и т. д.).

Чтобы данные предложения вошли в силу, прежде всего государство должно обратить внимание на коммерческие банки, так как именно они определяют доступность жилья в ходе «ипотечного отбора» среди населения по предоставлению займов. Необходимо — учитывать прожиточный минимум, потребительскую корзину, средний доход. Сегодня сравнительно небольшое количество граждан может позволить себе приобрести квартиру «в долг», а еще меньшее — на свои денежные средства. Согласно Посланиям Президента РК народу Казахстана ежегодно выделяются миллиардные суммы на строительство жилья (в этом году сумма составила 30 млрд тенге) и реализуются различные жилищные программы, в том числе программа «Доступное жилье 2020». Однако это все же не до конца решает жилищные проблемы. В системе ипотечного кредитования есть и будут существовать трудности, пока «финансовая сторона» не будет доведена государством до соответствия и стабильности.

Ипотечное кредитование благодаря существующему спросу все же набирает обороты, доказательством этому служит положительная динамика увеличения объемов ипотечного кредитования населения и все еще неудовлетворенная потребность населения в жилье. Ипотека для народа, как способ приобрести собственное жилье, не потеряет своей актуальности, так как решение жилищных проблем населения является одной из важнейших социально-экономических задач страны.

- 1. [ЭР]. Режим доступа: www.stat.gov.kz.

- 2. [ЭР]. Режим доступа: www.nationalbank.kz.

- 3. [ЭР]. Режим доступа: www. ranking.kz.

- 4. [ЭР]. Режим доступа: www.newsbalt.ru.