Современное состояние и тенденции развития страхования в Республике Казахстан

Значительными темпами растут и основные финансовые показатели страховых организаций. Так, совокупные объемы активов и собственный капитал страховых организаций по сравнению с 2003 годом увеличились больше чем в 10 раз. Размер собственного капитала существенно превышает размер их обязательств, в том числе и страховые резервы. Но вместе с тем несмотря на значительные темпы роста основных финансовых… Читать ещё >

Современное состояние и тенденции развития страхования в Республике Казахстан (реферат, курсовая, диплом, контрольная)

Современное состояние и тенденции развития страхования в

В экономике любого государства страхование является одним из развитых видов деятельности, предоставляющих финансовые услуги населению. Оказывая страховые услуги, страховые организации, как впрочем, и коммерческие банки, занимаются посреднической деятельностью: аккумулируя свободные денежные средства посредством сбора страховых взносов и размещая их в экономику в виде инвестиций. Таким образом, страховые компании осуществляют передвижение средств на рынке капитала и являются крупнейшим источником инвестиционных ресурсов в национальную экономику. страхование экономика финансовый Страхование в Казахстане активно начало развиваться с 2003 года. За десять лет в стране сформировалась инфраструктура национального страхового рынка. На казахстанском страховом рынке работают независимые оценщики, актуарии, достаточно активен страховой омбудсмен, сформирован центр страховой статистики, плодотворно работают профессиональное объединение страховщиков, функционируют Фонд гарантирования страховых выплат и Единая страховая база данных.

Значительными темпами растут и основные финансовые показатели страховых организаций. Так, совокупные объемы активов и собственный капитал страховых организаций по сравнению с 2003 годом увеличились больше чем в 10 раз. Размер собственного капитала существенно превышает размер их обязательств, в том числе и страховые резервы. Но вместе с тем несмотря на значительные темпы роста основных финансовых показателей, страховой сектор в Казахстане считается наименее развитым сегментом финансового рынка и его роль в экономике страны все еще незначительна. Об этом можно судить по объему совокупных активов финансовых институтов РК. Так, совокупный объем активов коммерческих банков по состоянию на 1 января 2014 года составил 15,5 трлн. тенге, а совокупный объем активов страховых организаций в аналогичном периоде достиг всего лишь 523,4 млрд. тенге. Для сравнения: совокупные активы страховых организаций США составляют более 2 трлн. долларов США, а в КНР этот показатель превышает 1 трлн. юань [1]. Доля совокупных страховых премий в валовом национальном продукте тоже незначительна. Так, в разных странах отношение объемов страховых премий к валовому национальному продукту колеблется от 0,6% до 30,1%. Например, в США — 9,2%, в Великобритании — 14,7%, в Германии — 7,5%, во Франции — 9,1%, в Китае — 6,0%, в Индии — 1,4%, в Бразилии — 1,9% в России — 0,6%. Уровень проникновения страховых услуг в Казахстане в 2013 году составил 0,04% [2].

Страховые услуги по экономическому содержанию страховой деятельности делятся на два главных направления — это страхование личности и все другие виды страхования [3]. В настоящее время в Казахстане среди видов страхования преимущественное развитие получают наиболее простые и традиционные, которые, по мнению страховщиков, являются недостаточно эффективными, что сдерживает приток нового капитала в страховой бизнес и замедляет в целом темпы роста страховой деятельности.

По состоянию на 1 января 2014 года на рынке страховых услуг РК работают 34 страховые компании, из них 7 компаний оказывают услуги по страхованию жизни, 14 брокерских компаний и 72 актуария. Совокупные активы страховых компаний в 2013 году составили 523,4 млрд. тенге. Совокупный собственный капитал составил 254,6 млрд. тенге, а обязательства страховых организаций составили 268,8 млрд. тенге. Размер страховых выплат, осуществленных по всем договорам страхования в 2013 году, составил 52,0 млрд. тенге. Совокупная чистая прибыль увеличилась в годовом выражении на 45,1% и составила 43,6 млрд. тенге. При этом доходы от страховой деятельности снизились на 4,6% - до 153,2 млрд. тенге, тогда как доходы от инвестиционной деятельности выросли на 76,5% - до 40, 5 млрд. тенге. Объем страховых премий увеличивается в равномерной динамике и в 2013 году он составил 253,1 млрд. тенге [4]. Нужно отметить, что 43,5% совокупного объема страховых премий, собранных казахстанскими страховщиками принадлежат пяти крупнейшим страховым компаниям Казахстана. К ним относятся: Номад Life (17 188,4 млн. тенге), Европейская Страховая Компания (10 675,5 млн. тенге), Халык-Life (7 338,9 млн. тенге), БТА Жизнь (5 303,5 млн. тенге), Казкоммерц-Life (4 177,3 млн. тенге) [5].

Для сравнения объемы страховых премий в России в 2013 году составили 28,4 млрд. долларов, объемы страховых премий в США — 278 млрд. долларов. Объемы страховых премий в Казахстане — 1,7 млрд. долларов [6].

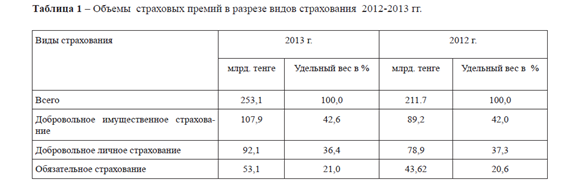

Немаловажным условием успешного развития страхового бизнеса являются такие показатели, как доходы населения, формирование у большинства населения страховой культуры, наличие конкурентов в экономическом пространстве и, конечно же, качество услуг, предоставляемых страховыми организациями. В этой связи объем поступивших страховых премий является показателем активности населения (таблица 1).

Анализ структуры страховых премий показывает, что на рынке страховых услуг наибольшим спросом пользуется «добровольное имущественное страхование» .

По сравнению с показателями 2012 года в 2013 году объемы премий по данному виду страхования уменьшились на 18,7 млрд. тенге, что свидетельствует о снижении доходов населения.

Удельный вес совокупного объема обязательного страхования в анализируемом периоде незначителен, но тем не менее страхователи имеют повышенный интерес в увеличении «обязательного страхования», что в свою очередь способствует снижению активности населения.

Объемы страховых премий по виду «добровольное личное страхование» в 2013 году увеличились на 13 млрд.тенге. Несмотря на уверенный рост за последнее время, ее доля в совокупном объеме страхового рынка по-прежнему мала. Основной причиной является сравнительно недавнее появление данного вида страхования в нашей стране и, соответственно, крайне низкий охват рынка.

Личное страхование в Казахстане начало развиваться лишь с середины 2007 года, и ее развитие сопровождалось появлением на рынке новых игроков, в том числе и иностранных. По состоянию на 1.01.2014 года на отечественном страховом рынке зарегистрировано 7 страховых компаний, осуществляющих свою деятельность в сфере, в том числе одна с иностранным участием, четыре страховые компании являются дочерними организациями крупных финансовых групп. Столь малое количество life-страховщиков объясняется в первую очередь неразвитостью самого рынка страхования личности, а также высокими требованиями регулятора по капитализации страховых компаний.

Помимо этого, немаловажными факторами слабого развития личного страхования в нашей стране стали: слабая информированность населения о программах страхования личности, их сути и выгодах. Отсутствие явных экономических выгод продуктов страхования личности на фоне других финансовых инструментов, позволяющих получать хорошую прибыль от вложенных средств. Недоверие населения к страховым компаниям, вызванное на негативном опыте прошлых лет.

В этих условиях актуальной задачей сегодняшнего дня является разработка комплексных видов страховых услуг, в частности семейное страхование от несчастных случаев, коллективное страхование и т. д. Отсутствие разнообразных коллективных услуг по личному страхованию является следствием неразвитости этого страхования в стране. Вместе с тем, несмотря на наличие большого количества страховых организаций на казахстанском рынке, работа с населением проводится не на должном уровне. Главным стимулом для клиентов в страховании являются страховые выплаты. Общий объем страховых выплат, произведенных за 2012 г. составил 68,1 млрд.тенге. В 2013 г. страховые выплаты по сравнению с показателями предыдущего года снизились на 23,6%, составив 52 млрд. тенге. В структуре страховых выплат наибольший удельный вес составляет добровольное личное страхование — 43,8%, обязательное страхование — 38,5%, добровольное имущественное страхование — 17,7% [7]. Заметное снижение страховых выплат в последние годы объясняется тем, что в условиях нестабильной экономики, страховщики, «защищая» свои портфели, стараются максимально задерживать страховые выплаты по наступившим страховым случаям или занижать их размеры. Кроме того, имеет место наличие значительной разницы между страховыми премиями и страховыми выплатами, которые сохраняются на протяжении последних лет (таблица 2).

Расчеты, приведенные в таблице 2, позволяют сделать заключение о том, что в числе первоочередных задач Национального банка РК в регулировании деятельности страховых организаций, должно стать регулирование соотношения объемов страховых выплат по отношению к страховым премиям, что соответственно будет способствовать заметному оживлению страхового рынка.

Одним из эффективных способов расширения клиентской базы страховых организаций является реализация страховых продуктов в online режиме. Так, в Европе online-страхование занимает около 14% от общего объема страховой премии. В Великобритании 20% премии приходится на online. В России 50% населения пользуются интернетом и по результатам 2013 года online-продажи составили 0,2% от общего объема страховой премии [8]. Казахстанский рынок сегодня морально готов к развитию интернет-страхования, но отсутствие нормативно-правовой базы ограничивает развитие данного канала продаж в Казахстане.

Кроме того, в Казахстане остро стоит проблема обеспечения страхового сектора специалистами, имеющими профильное образование. низкий квалификационный уровень работников страховых организаций не позволяет им освоить прогрессивный международный опыт. В то же время страховой сектор является низкооплачиваемым сектором, поэтому в них трудоустраиваются в основном неквалифицированные и неконкурентноспособные специалисты. А страховщики не желают тратить денежные средства на обучение и переобучение страховых агентов, брокеров, на приобретение обучающих программ. Хотя около 70% розничных продаж страховых продуктов и около 10% объемов корпоративного страхования заключают страховые агенты.

Таким образом, в процессе исследования современного состояния страхового рынка были выявлены основные факторы, сдерживающие развитие страхования в РК. К ним относятся:

Присутствие на достаточно узком рынке капиталов большого количества страховых организаций, которые порой оказывают недостаточно качественные услуги.

Достаточно низкая капитализация страховых организаций вызывает у населения недоверие к ним.

Недостаточно развитый рынок инвестиций, в условиях нестабильной экономики, который не гарантирует доходность долгосрочных вложений. Недостаточное информационное обеспечение и почти полное отсутствие рекламы о деятельности страховых организаций.

Нет совершенного механизма взаимодействия страхователя и клиента, т. е. отсутствие методов продажи страховых продуктов и консультационного обеспечения потребителя.

Недостаточно развита электронная форма страхования.

Низкая финансовая грамотность населения. Большинство населения страны имеют низкий доход, который не позволяет делать накопления на долгосрочную перспективу.

Необходимо усовершенствовать деятельность страховых агентов в соответствии с лучшей международной практикой.

В заключение необходимо отметить, что современный страховой рынок Казахстана можно оценить как позитивно развивающийся рынок. Но тем не менее на данном этапе развития вырисовывается необходимость переосмысления и использования мирового опыта. Ведь гарантом стабильного развития страхования в современных условиях, является использование самых прогрессивных методов организации страховой деятельности и наличие креативного менеджмента.

- 1. Исингарина Ж. Страхование в Китае: состояние и тенденции // ?аржы — ?аражат 2008 ж., № 2, 25 б.

- 2. Сатубалдин И. Особенности организации страхования в США // Банки Казахстана — № 4, 2008 ж, 20 б.

- 3. Худяков А. И. Теория страхования, Статус 2010 год.

- 4. Годовой отчет НБРК за 2012;2013 гг.

- 5. 12.14 — Страховщикам есть над чем работать (Капитал Центр Деловой информации от 08.12.14 — 13.12.14 г. г.)

- 6. 09.14 — Страховщики заметят потерю бойца

- 7. Годовой отчет НБРК за 2012;2013гг.

- 8. 18.11.14 — Страховщики РК готовы к online-страхованию, а законодательство — нет.