Взаимодействие эффектов операционного и финансового рычагов

Операционный (производственный) рычаг воздействует на прибыль от реализации продукции (прибыль до уплаты процентов за кредит и налога на прибыль), а финансовый риск — на чистую прибыль, чистую рентабельность собственного капитала и чистую прибыль, приходящуюся на одну обыкновенную акцию. Рациональная структура капитала корпорации — результат компромисса между доходностью и риском финансовых… Читать ещё >

Взаимодействие эффектов операционного и финансового рычагов (реферат, курсовая, диплом, контрольная)

С взаимодействием эффектов операционного и финансового рычагов тесно связаны предпринимательский и финансовый риски.

Общая величина предпринимательского и финансового рисков представляет собой совокупный (производственно-финансовый) риск. Соотношение между рисками и управление этим соотношением играет важную роль в теории и практике финансового менеджмента.

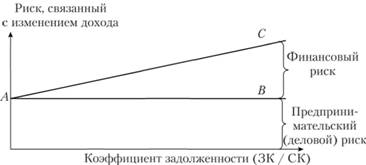

Риски непостоянны во времени. На них влияют колебания делового цикла, изменения в денежно-кредитной и финансовой политике государства и другие факторы. В силу этого общеэкономическая информация имеет большое значение при оценке риска любой хозяйственной операции. Соотношение между отдельными видами риска показано на рис. 4.1.

Рис. 4.1. Составные элементы совокупного (общего) риска корпорации.

Линия АВ показывает, что деловой риск не связан с финансовым рычагом (левериджем), линия АС свидетельствует о наличии прямой зависимости между финансовым риском и данным рычагом через коэффициент задолженности. Предпринимательский (деловой) риск в конкретной сфере деятельности вызывают следующие факторы:

- • неустойчивость спроса и цен на продукцию, материальные и топливно-энергетические ресурсы, а также тарифов на транспортные услуги;

- • не всегда имеющаяся возможность перекрыть ценой издержки производства и реализации и обеспечить корпорации требуемую норму прибыли;

- • различная сила воздействия операционного рычага (СВОР).

Сила воздействия операционного рычага зависит от доли постоянных расходов в суммарных издержках и величины выручки от реализации продукции. Если уровень постоянных издержек у корпорации высок и не снижается в период падения спроса на продукцию, то снижение прибыли многократно выше по сравнению с выручкой от продаж, т. е. возрастает предпринимательский риск. Влияние эффекта финансового рычага (ЭФР) генерирует финансовый риск, который возникает в случае:

- • неустойчивости финансовых условий кредитования заемщиков (особенно при колебании уровня рентабельности активов);

- • неуверенности владельцев обыкновенных акций в получении приемлемого дивидендного дохода при банкротстве корпорации-эмитента с высокой долей заемных средств в пассиве баланса (более 60%).

Операционный (производственный) рычаг воздействует на прибыль от реализации продукции (прибыль до уплаты процентов за кредит и налога на прибыль), а финансовый риск — на чистую прибыль, чистую рентабельность собственного капитала и чистую прибыль, приходящуюся на одну обыкновенную акцию.

Рост ставки процента за кредит при наращивании эффекта финансового рычага (за счет увеличения коэффициента задолженности) повышает постоянные издержки и оказывает возрастающее давление на силу воздействия операционного рычага. При этом увеличивается не только финансовый, но и предпринимательский риск и, несмотря на декларирование высокого дивиденда, может упасть курсовая стоимость акций корпорации-эмитента. Последнее обстоятельство приводит к обесценению капитала и снижению доверия инвесторов к данной компании.

Основная задача финансового менеджера в такой ситуации — снизить силу воздействия финансового рычага, чтобы уменьшить финансовый риск. Следовательно, чем больше сила воздействия операционного рычага, тем более чувствительна общая прибыль к изменению прибыли от продаж. С другой стороны, чем выше уровень эффекта финансового рычага, тем более чувствительна чистая прибыль, приходящаяся на одну обыкновенную акцию, к изменению операционной прибыли (ЕВГГ).

По мере одновременного увеличения силы воздействия операционного и финансового рычагов все менее значительные изменения физического объема продажи товаров приводят к все более весомым колебаниям чистой прибыли, приходящейся на одну обыкновенную акцию.

Данный тезис находит выражение в формуле совокупного эффекта операционного и финансового рычагов.

Уровень сопряженного эффекта операционного и финансового рычагов рассчитывается по формуле.

где СВОР — сила воздействия операционного рычага; СВФР — сила воздействия финансового рычага.

Результаты расчета по этой формуле указывают на степень совокупного риска, связанного с корпорацией, и отвечают на вопросы, какой уровень риска характерен для предприятия в процессе его деятельности и как он изменяется в динамике за ряд периодов (лет).

Пример

Для корпорации № 2 СВФР = 1,5 (15,12 / 15,12 — 5,04). Приведенные данные взяты из табл. 4.2.

Тогда уровень совокупного риска будет равен 3,6 (1,5 я 2,4), что считается очень высоким показателем.

Сочетание значительного операционного рычага с высоким финансовым рычагом может иметь самые негативные последствия для деятельности корпорации, так как предпринимательский и финансовый риски взаимно умножаются, особенно в период падения деловой активности (снижения объема продаж).

Таким образом, задача снижения совокупного риска, связанного с корпорацией, сводится к выбору одного из трех возможных вариантов:

- 1) высокий уровень эффекта финансового рычага в сочетании со слабой силой воздействия операционного рычага;

- 2) низкий уровень эффекта финансового рычага в сочетании с сильным воздействием операционного рычага;

- 3) умеренные уровни эффектов операционного и финансового рычагов.

Последней ситуации добиться труднее всего. Критерием выбора того или иного варианта служит максимизация стоимости акций корпорации-эмитента на фондовом рынке при достаточной безопасности вложений инвесторов (акционеров).

Рациональная структура капитала корпорации — результат компромисса между доходностью и риском финансовых активов. Если равновесие между этими параметрами достигнуто, то оно должно принести собственнику (акционеру) желаемую максимизацию текущего дохода или курсовой стоимости акций.