Факторы, влияющие на дивидендную политику компании

Во-вторых, рост заемного капитала (D) связан прямой зависимостью с прибылью на акцию: чем выше долговая нагрузка, тем выше прибыль на акцию, и наоборот. Однако с увеличением долговой нагрузки кредиторы будут увеличивать ставку, но новым займам, поэтому значение процентной ставки i будет расти, но показатель рентабельности активов может оставаться постоянным, и если долговая нагрузка будет… Читать ещё >

Факторы, влияющие на дивидендную политику компании (реферат, курсовая, диплом, контрольная)

Ключевые факторы, влияющие на дивидендную политику компании, можно разделить на внешние и внутрифирменные (рис. 11.2). Данная классификация учитывает не все факторы дивидендной политики, поскольку ряд из них крайне сложно формализовать, например психологические. Однако мы постараемся охарактеризовать наиболее важные из них и показать их влияние на решения в области политики выплат акционерам.

Внешние факторы оказывают воздействие на все компании, поэтому рассмотрим их в первую очередь. Прежде всего при разработке дивидендной политики учитываются законодательные нормы, регулирующие основные вопросы дивидендных выплат компании: это, во-первых, установленные требования к условиям, при которых дивиденды могут быть объявлены, а во-вторых, правовые нормы, регламентирующие источники, форму и процедуру их выплаты. Важно отметить, что ограничения со стороны любого государства в области выплат дивидендов направлены на поддержание финансовой стабильности и платежеспособности компании, а также на предотвращение ущемления прав владельцев привилегированных акций перед владельцами обыкновенных акций. Так, в США согласно Федеральному закону «О коммерческой корпорации» компания должна быть платежеспособной, чтобы иметь возможность выплачивать дивиденды, при этом выплаты не должны превышать стоимость чистых активов. Платежеспособность трактуется как способность погашать долги, срок которых наступил.

Рис. 11.2. Классификация факторов, влияющих на дивидендную политику компании.

Ограничения на выплату дивидендов компаниями в российском законодательстве

В отечественном законодательстве достаточно четко прописаны все основные вопросы, связанные с выплатой дивидендов: процедура утверждения размера и формы дивидендов, порядок и сроки их выплаты, последовательность выплат дивидендов по привилегированным и обыкновенным акциям, порядок налогообложения дивидендов для резидентов и нерезидентов, ограничения на выплату дивидендов и другие вопросы. В частности, согласно Федеральному закону «Об акционерных обществах» (ст. 43) акционерное общество не вправе принимать решение о выплате дивидендов по акциям:

- • до полной оплаты всего уставного капитала общества;

- • до выкупа всех акций, если компания объявила о такой возможности для акционеров;

- • если на день принятия такого решения общество отвечает признакам несостоятельности (банкротства) или если указанные признаки появятся у общества в результате выплаты дивидендов;

- • если на день принятия такого решения стоимость чистых активов общества меньше его уставного капитала, и резервного фонда, и превышения над номинальной стоимостью определенной уставом ликвидационной стоимости размещенных привилегированных акций либо станет меньше их размера в результате принятия такого решения.

Кроме того, акционерное общество не вправе выплачивать дивиденды по обыкновенным акциям, не осуществляя вместе с тем выплат в полном объеме (включая ранее накопленные дивиденды) по привилегированным акциям, размер дивидендов по которым определен уставом общества.

Помимо ограничений, которые налагает на компанию законодательство в области дивидендных выплат, необходимо учитывать существующие требования кредиторов и долговых контрактных соглашений компании. Как известно, отношения между акционерами и кредиторами регулируются с помощью различных соглашений и контрактов. Кредиторы и собственники компании заинтересованы в ее процветании, однако при возникновении финансовых трудностей каждый стремится извлечь из корпорации инвестированные средства. В частности, менеджеры, действующие в интересах акционеров, могут посредством дивидендных выплат ущемлять права кредиторов, выводя средства из компании, которые могли быть направлены на погашение ее обязательств. Поэтому долговые контрактные соглашения часто определяют нижний предел нераспределенной прибыли, при достижении которого компания не имеет права осуществлять дивидендные выплаты. Кроме того, долговые контракты устанавливают, что дивиденды не могут выплачиваться до того момента, пока некоторые коэффициенты нс превысят установленного минимального значения (например, коэффициент покрытия, рассчитываемый как отношение текущих активов к текущим пассивам компании).

Важным внешним фактором, определяющим дивидендную политику, является также система налогообложения по ценным бумагам. Привлекательность дивидендных выплат зависит от сравнения ставки налогообложения дивидендов и ставки налогообложения доходов от прироста капитала. Если указанные ставки различаются, то инвестор скорее всего заинтересован в получении того дохода, который облагается налогом по более низкой ставке. Поэтому из двух акций с одинаковым риском инвесторы предпочтут ту акцию, которая обеспечивает доход, облагаемый по более низкой ставке, и будут готовы заплатить за нее более высокую цену.

Теперь обратимся к анализу внутренних факторов, влияющих на решения в области выплат дивидендов акционерам. Регулярность и величина выплаты дивидендов непосредственно связаны с финансовым положением компании, результатами ее основной деятельности, устойчивостью получаемых доходов.

Нехватка ликвидных средств или отсутствие постоянства доходов может ограничить выплату дивидендов компании. Однако наличие больших объемов ликвидных средств у компании не является однозначным показателем высокой вероятности дивидендных выплат. Данные средства могут быть привлечены путем недавнего выпуска акций или долговых обязательств для финансирования инвестиционных проектов. В таком случае высокий уровень ликвидных средств будет свидетельствовать о высоких перспективах роста, при наличии которых дивидендные выплаты могут вообще отсутствовать либо быть незначительными. Кроме того, при анализе этого фактора нужно учитывать, что существуют различные формы выплат, которые не требуют наличия ликвидных средств, например дивиденды в форме акций.

Условие получения компанией устойчивых доходов для выплаты дивидендов впервые было рассмотрено Д. Линтнером. В рамках уже упомянутого нами опроса им было сделано несколько важных выводов, основным из которых является стремление менеджеров компаний к стабильности дивидендных выплат. Менеджерам важно не абсолютное значение дивидендов, а доля прибыли, которая направляется на их выплату. Компании определяют целевой коэффициент дивидендных выплат, которого придерживаются в течение длительного срока. Причем именно устойчивость величины получаемой прибыли в значительной степени определяет осуществляемую компанией дивидендную политику.

Поскольку акционеры предпочитают устойчивый рост дивидендов, дивидендная политика корректируются только при уверенности менеджеров в том, что изменения прибыли носят устойчивый долговременный характер. Если значительный рост или снижение прибыли произошли временно, то руководство компании не будет спешить направлять на дивиденды всю прибыль в соответствии с целевым коэффициентом дивидендных выплат. Акционерам будет выплачена только определенная доля от целевого коэффициента. Например, если целевой коэффициент дивидендных выплат компании составляет 0,25, то при существенном увеличении прибыли на дивиденды будет направлено меньше, чем четвертая часть чистой прибыли. Это объясняется тем, что в будущем подобное увеличение прибыли может не произойти, дивиденды придется снизить, что вызовет падение цен акций на рынке. В связи с этим Д. Линтнер в своей модели учитывает скорость приближения к целевому коэффициенту дивидендных выплат (с,•). По мере появления у руководства компании уверенности в стабильном росте прибыли будет выплачиваться все бо? льшая доля целевого дивиденда. Со временем коэффициент дивидендных выплат будет приближаться к целевому значению. Если вновь возникнет ситуация, при которой существенно возросла прибыль компании, но ее руководство не уверено в стабильности таких изменений, то вновь начнется процесс приспособления к целевому значению дивидендных выплат. При этом чем более консервативна компания, тем ниже будет ее скорость движения к целевому коэффициенту дивидендных выплат и тем ниже будет скорость приближения к целевому значению.

Итак, согласно модели Линтнера, если менеджмент придерживается целевого коэффициента дивидендных выплат, то в текущем периоде дивиденды составят.

где  - дивиденды, выплаченные в текущем периоде t для i-й компании;

- дивиденды, выплаченные в текущем периоде t для i-й компании;

- установленный целевой коэффициент дивидендных выплат;

- установленный целевой коэффициент дивидендных выплат;  - текущий уровень чистой прибыли.

- текущий уровень чистой прибыли.

Модель Линтнера объясняет абсолютное изменение уровня выплат компании значением ее текущей чистой прибыли и величиной дивидендов предыдущего периода. Согласно модели Линтнера большинство решений в области дивидендной политики i-й компании может быть объяснено на основе следующего уравнения:

(11.2).

(11.2).

где  - изменение в выплате дивидендов;

- изменение в выплате дивидендов;  и

и  - дивиденды текущего и предыдущего периодов;

- дивиденды текущего и предыдущего периодов;  - константа, равная нулю для некоторых компаний, но чаще положительная, отражающая нежелание руководства сокращать дивидендные выплаты;

- константа, равная нулю для некоторых компаний, но чаще положительная, отражающая нежелание руководства сокращать дивидендные выплаты;  — скорость приближения к целевому коэффициенту дивидендных выплат;

— скорость приближения к целевому коэффициенту дивидендных выплат;  - случайная величина, отражающая не включенные в модель факторы, влияющие на изменение дивидендной политики.

- случайная величина, отражающая не включенные в модель факторы, влияющие на изменение дивидендной политики.

Д. Линтнер, используя результаты обследования 28 американских компаний, подтвердил, что предложенная модель позволяет объяснить, как принимаются решения в области дивидендной политики. Было установлено, что 26 компаний из 28 исследованных имеют довольно четкое значение целевого коэффициента дивидендных выплат (PRi), для 20 компаний можно достаточно четко определить скорость приближения к целевому коэффициенту дивидендных выплат (сi), а шесть других имеют более изменчивое значение скорости приближения. При этом 22 компании из выборки корректировали дивиденды в соответствии с предложенной моделью (формула (11.2)) ежегодно, а остальные четыре проводили изменения только каждые 2−3 года.

Выводы Д. Линтнера были подтверждены в более поздних исследованиях дивидендной политики компаний, в частности в работах Ю. Фамы и X. Бабьяка[1], а также в исследовании А. Брава, Дж. Грэхема и др.[2] В данных работах показано, что компании стремятся поддерживать устойчивость дивидендных выплат, т. е. не снижать дивиденды, когда прибыль падает, но и не проводить резких увеличений при растущих прибылях.

Регулярно повышающие дивиденды компании — «дивидендные аристократы»

В США компании, стабильно повышающие дивидендные выплаты акционерам в течение не менее чем 25 лет, включаются в специальный индекс «дивидендных аристократов». Данный индекс был разработан компанией Standart & Poore в 2005 г. Если хотя бы в течение одного года компания пропустила повышение дивидендов, то она исключается из этого списка. В частности, к 2010 г. к «дивидендным аристократам» можно было отнести 43 компании, среди которых Coca-Cola, Exxon Mobil, Johnson & Johnson, Kimberly-Clark и др. По сравнению с компаниями США, в России значительно меньше корпораций, ежегодно повышающих дивиденды. Наиболее длительный период непрерывного роста дивидендов среди российских компаний можно отметить для ОАО «Лукойл» .

Источник. Бочарова И. Ю. Дивидендная политика в системе корпоративного управления компанией // Финансы и кредит. 2011. № 47 (479). С. 2−9.

Следующим важным внутрифирменным фактором, влияющим на решения в области дивидендной политики, является структура капитала компании. Действительно, увеличение дивидендов сокращает возможности финансирования компании за счет важного внутреннего источника — нераспределенной прибыли, в результате требуется привлечение заемного капитала или проведение дополнительной эмиссии акций. Однако если издержки привлечения заемного капитала или размещения акций велики или существует опасность потери контроля над компанией вследствие эмиссии новых акций, то выплачивать дивиденды и финансировать различные проекты необходимо из нераспределенной прибыли, а в случае ее отсутствия — воздержаться от выплат акционерам.

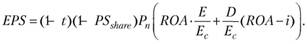

Структура капитала напрямую влияет на выбор осуществляемо дивидендной политики, что можно доказать, выявив взаимосвязь между соответствующими коэффициентами. Показатель чистой прибыли на одну акцию (EPS) является одной из основных характеристик дивидендной политики компании. Структура капитала отражает соотношение заемных и собственных средств, которое рассчитывается как отношение долговых обязательств компании к ее акционерному капиталу. При этом собственный капитал необходимо уменьшить на ту часть, которая сформирована за счет эмиссии привилегированных акций, поскольку данный вид акций представляет собой смешанный или гибридный тип ценной бумаги. Поэтому в составе собственного капитала будем учитывать только акционерный капитал:

где D — долговые обязательства компании; Е — совокупный акционерный капитал; PS — часть акционерного капитала, образованная привилегированными акциями; Ес — часть акционерного капитала, образованная акционерными акциями.

Поскольку из коэффициента, измеряющего соотношение долга и собственного капитала, исключены привилегированные акции, то для дальнейших расчетов мы воспользуемся формулой чистой прибыли за вычетом сумм дивидендов по привилегированным акциям, начисленных за отчетный период:

(11.3).

(11.3).

где NI — чистая прибыль отчетного периода; i — ставка процента по долговым обязательствам компании; t — ставка налога на прибыль;  - доля прибыли, направляемая на выплату дивидендов по привилегированным акциям.

- доля прибыли, направляемая на выплату дивидендов по привилегированным акциям.

Теперь приведем формулу (11.3) к виду чистой прибыли на одну обыкновенную акцию и выделим в ней коэффициент рентабельности активов ROA = EBIT/А, заменив чистую прибыль до выплаты процентной ставки и налогов произведением указанного коэффициента и стоимостной оценки активов (А):

(11.4).

(11.4).

где EPS — чистая прибыль на одну обыкновенную акцию; ROA — коэффициент рентабельности активов; Sh — количество обыкновенных акций.

Далее следует использовать значение акционерного капитала компании, которое можно измерить как произведение количества акций на их номинальную стоимость:

где  - номинальная стоимость акций.

- номинальная стоимость акций.

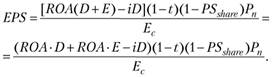

Тогда формулу (11.4) перепишем, заменив количество обыкновенных акций отношением стоимости акционерного капитала к номинальной стоимости акций:

(11.5).

(11.5).

Зная, что активы компании численно равны обязательствам  , проведем некоторые преобразования формулы (11.5):

, проведем некоторые преобразования формулы (11.5):

Отсюда получим.

После дополнительных преобразований имеем.

(11.6).

(11.6).

Зачастую у компании нет привилегированных акций, тогда формула (11.6) принимает следующий упрощенный вид:

(11.7).

(11.7).

Формула (11.7) показывает наличие связи между структурой капитала компании и показателем, характеризующим дивидендную политику. Размер чистой прибыли на одну обыкновенную акцию прямо пропорционален потенциалу дивидендных выплат фирмы. Кроме того, полученная формула представляет собой модель факторного анализа EPS, которая позволяет сделать следующие важные выводы.

Во-первых, если рентабельность активов выше процентной ставки по долговым обязательствам, а именно  , то рост заимствований ведет к росту чистой прибыли на одну обыкновенную акцию и, следовательно, возможностей для выплат дивидендов.

, то рост заимствований ведет к росту чистой прибыли на одну обыкновенную акцию и, следовательно, возможностей для выплат дивидендов.

Во-вторых, рост заемного капитала (D) связан прямой зависимостью с прибылью на акцию: чем выше долговая нагрузка, тем выше прибыль на акцию, и наоборот. Однако с увеличением долговой нагрузки кредиторы будут увеличивать ставку, но новым займам, поэтому значение процентной ставки i будет расти, но показатель рентабельности активов может оставаться постоянным, и если долговая нагрузка будет чрезмерно высокой, то привлечение дополнительных долгов приведет к снижению прибыли на акцию, поскольку ROA — i < 0. Несомненно, это снизит потенциал дивидендных выплат. Но если компания увеличивает заемные источники в разумных пределах и собственного капитала достаточно, то прибыль на акцию возрастет, что увеличит возможности компании выплачивать дивиденды. В свою очередь, это может повысить курсовую стоимость акций, а следовательно, компания будет привлекать собственный капитал на более выгодных условиях. И вновь достаточность собственного капитала увеличит возможности привлечения заемного капитала, что опять повлияет на способность к выплатам дивидендов, и т. д.

Важным фактором, определяющим дивидендную политику, является наличие у компании инвестиционных перспектив. Дивидендная политика связана с поиском компромисса между реинвестированием и выплатами акционерам. Так, растущие компании с перспективными инвестиционными проектами предпочитают направлять чистую прибыль на развитие многообещающего бизнеса, а не на выплаты дивидендов. Зрелые компании, которые генерируют значительные денежные потоки, обычно имеют ограниченное количество выгодных инвестиционных проектов. Однако менеджеры таких компаний, стремясь к контролю над активами, «построению империй», могут инвестировать прибыль в непривлекательные проекты с низким или отрицательным NPV, что разрушит акционерную стоимость. Поэтому собственники предпочитают, чтобы получаемые денежные потоки направлялись на выплату дивидендов, а не на реализацию сомнительных инвестиционных планов.

Как показали Г. Груллон и Р. Микейли, менеджеры компании при снижении количества и качества возможных инвестиционных проектов склонны осуществлять выкупы акций[3]. Это означает, что в отсутствие инвестиционных перспектив вместо выплат денежных дивидендов компания направляет полученную прибыль на выкуп акций.

Теперь рассмотрим влияние размера компании на дивидендную политику. Ю. Фама и К. Френч зафиксировали снижение доли компаний, выплачивающих дивиденды, с 66,5% в 1978 г. до 20,8% в 1999 г.[4] Данный феномен объясняется изменением характеристик компаний, акции которых торгуются на биржах. Число таких компаний возросло в 1980;х и 1990;х гг., но размер компании в среднем снизился. Причиной этого является увеличение числа небольших, часто высокотехнологичных компаний с большими перспективами роста, которые не осуществляют дивидендные выплаты.

Более того, Ю. Фама и К. Френч указывают, что даже крупные компании со стабильными доходами стали менее склонны платить дивиденды, поскольку наметилась тенденция к снижению выгод от дивидендных выплат. Причинами этого они считают использование улучшенных управленческих технологий, позволяющих контролировать поведение менеджеров и снизивших агентские издержки, а также возросшая доля акций компании в руках управленцев, которые предпочитают прирост капитала дивидендным выплатам.

Дивидендная политика зависит и от такого фактора, как отраслевая принадлежность компании. Например, компании из циклических отраслей не будут выплачивать высоких дивидендов даже в прибыльные периоды в соответствии с моделью Д. Линтнсра, чтобы избежать снижения выплат в менее успешные периоды. В то же время компании из стабильных, традиционных отраслей с высокими доходами гораздо чаще выплачивают дивиденды. Согласно исследованию X. Деанжело и др. в 2000 г. 25 компаний с наибольшими дивидендами осуществили 54,9% всех выплат, при этом все эти компании принадлежали именно к устоявшимся отраслям с низкими темпами роста[5]. На основе наблюдения того факта, что в последние двадцать лет концентрация дивидендных выплат увеличилась, авторы приходят к выводу, что со временем компании, выплачивающие дивиденды, будут сосредоточены только в нескольких определенных отраслях.

Б заключение анализа факторов дивидендной политики рассмотрим влияние стадии жизненного цикла компании на принимаемые решения в области выплат акционерам. X. Деанжело, Л. Деанжело, Р. Штульц утверждают, что фирмы, имеющие высокое отношение нераспределенной прибыли к собственному капиталу, более склонны выплачивать регулярные дивиденды[6]. Данный коэффициент — отношение нераспределенной прибыли к собственному капиталу — позволяет определить, на какой стадии жизненного цикла находится компания. Высокое значение этого индикатора свидетельствует о зрелости компании и ее готовности выплачивать дивиденды, если же это значение невелико, то фирма накапливает капитал и вряд ли будет осуществлять дивидендные выплаты. Данная гипотеза проверяется и эмпирическим путем. Кроме того, авторы приходят к выводу, что стабильные компании, которые не платят дивиденды, имеют в своем распоряжении большой объем денежных средств и незначительный долг, что предоставляет менеджерам чрезмерную свободу действий и ведет к нерациональному использованию денежных ресурсов.

- [1] Fama Е. F., Babiak Н. Dividend poliev: an empirical analysis // Journal of the American Statistical Association. 1968. Vol. 63. № 324' P. 1132−1161.

- [2] Brav A., Graham J. R., Harvey C. R. Michaely R. Payout policy in the 21st century // Journal of Financial Economics. 2005. Vol. 77. № 3. P. 483−527.

- [3] Grullon G., Michaely R. The information content of share repurchase programs // The Journal of Finance. 2004. Vol. 59. № 2. P. 651−680.

- [4] Fama E. French K. R. Disappearing dividends: changing firm characteristics or lower propensity to pay? // Journal of Financial Economics. 2001. Vol. 60. P. 3−43.

- [5] DeAngelo Н., DeAngelo L., Skinner D.J. Are dividends disappearing? Dividend concentration and the consolidation of earnings // Journal of Financial Economics. 2004. Vol. 72. P. 425−456.

- [6] DeAngelo H., DeAngelo I., Stub R. M. Dividend policy and the earned/contributed capital mix: a test of the life-cycle theory //Journal of Financial Economics. 2006. Vol. 81. P. 227−254.