Учетное отражение консолидации предприятий Республики Казахстан

В примере показан процесс консолидации, когда материнская компания приобретает 100% акций дочернего предприятия, но такие случаи в практике встречаются довольно редко. Материнской компании достаточно приобрести 51% акций, чтобы иметь право на гарантированный контроль. Поэтому не всегда целесообразно отвлекать средства для 100%-ного участия в уставном капитале. Как отразить процесс консолидации… Читать ещё >

Учетное отражение консолидации предприятий Республики Казахстан (реферат, курсовая, диплом, контрольная)

Особенности учета консолидации предприятий методом полной интеграции счетов

Консолидированный учет представляет собой взаимосвязанное отражение и агрегирование учетной информации в денежном измерении о фактах хозяйственной жизни консолидированной группы юридически самостоятельных лиц, представленных в учете и отчетности как единая экономическая единица.

Объединение бизнеса представляет собой объединение его в одну отчитывающуюся компанию. В любых операциях по объединению бизнеса одна из объединяющихся компаний получает контроль над другой (другими) объединяющейся компанией. Эти действия определяет МСФО 3 «Объединение бизнеса».

Метод полной интеграции счетов, или учет по методу приобретения, предполагает исключительный, полный и гарантированный контроль над приобретаемым предприятием, т. е. означает возможность управлять финансовой и операционной политикой с целью получения выгод от этой деятельности.

В соответствии с этим методом покупатель отражает в учете приобретение активов и пассивов по их рыночной стоимости на дату приобретения. Если приобретение осуществляется поэтапно, например, на фондовой бирже, моментом приобретения контроля считается дата покупки более 50% акций. Если приобретение осуществляется посредством покупки на условиях, определяемых продавцом, считается, что контроль приобретен тогда, когда выполнены все наиболее значимые условия. Метод полной интеграции означает линейную трансформацию счетов интегрируемого предприятия со счетами материнской компании.

Вложенный капитал представляет собой сумму средств, инвестированных собственником в момент образования консолидированной группы или включения предприятия в объединение. Инвестированный капитал представлен простыми и привилегированными акциями по их номинальной стоимости и капиталом, оплаченным сверх номинала. Первая часть инвестированного капитала отражает уставный капитал консолидированной группы предприятий. Однако структура ее уставного капитала значительно сложнее, чем у корпорации.

При регистрации устава предприятия обязательно указывается максимальное количество акций (долей), которое разрешено выкупить данному предприятию. Но у консолидированной группы нет устава, взаимоотношения между предприятиями строятся на другой основе. Уставы имеются только у отдельных предприятий, входящих в объединение, и именно в них определено максимальное количество акций, принятых к обращению.

Консолидация предприятий по методу приобретения предполагает сохранение права собственности акционерами материнской компании и в то же время приобретение права собственности на долю участия в уставном капитале дочернего предприятия. Кроме того, в уставном капитале дочерних предприятий сохраняется доля меньшинства в части невыкупленных материнской компанией акций. Следовательно, в разделе «Собственный капитал» консолидированного баланса должны найти отражение уставный капитал материнской компании и доля меньшинства как оставшаяся часть уставного капитала дочернего предприятия по отношению к группе.

Приобретение акций дочерних предприятий можно сравнить с выкупом собственных акций с последующим их погашением после приобретения. Погашенные акции имеют статус разрешенных к выпуску и невыпущенных акций. Существуют два типа погашения акций: фактическое и конструктивное. При фактическом погашении подается формальный документ в государственные органы. Однако для консолидированной группы более приемлем конструктивный подход, при котором достаточно решения совета директоров.

Таким образом, акции, составляющие уставный капитал консолидированной группы, можно подразделить на находящиеся в обращении (акции материнской компании и акции, принадлежащие меньшинству) и приобретенные акции дочерних предприятий, находящиеся в портфеле. Это положение имеет принципиальное значение для отражения уставного капитала в консолидированном учете и отчетности группы.

Метод полной интеграции предполагает алгебраическое сложение статей баланса консолидированных предприятий. Результат консолидации выражается в расширении баланса материнской компании.

Следует подчеркнуть, что группа формально существует только в консолидированном бухгалтерском учете и отчетности, а материнская Компания и дочерние предприятия остаются отдельными юридическими лицами. Материнская компания не владеет активами дочернего предприятия, ей просто принадлежат акции (или соответствующая доля) дочернего предприятия.

Точно так же материнская компания не располагает всеми доходами или прибылями дочернего предприятия, а получает лишь дивиденды, выплачиваемые из этих прибылей акционерам. Однако долю прибыли, направляемую на выплату дивидендов, определяет материнская компания.

Представим пример. Инвестиции, сделанные материнской компанией А, взаимоисключаются (аннулируются) с долей участия в уставном капитале дочернего предприятия Б; результат консолидации выражается в расширении баланса материнской компании (см. таблицу 1). Увеличение стоимости актива на 3000 тыс. тг. с момента приобретения представлено резервом (счет прибылей и убытков) в 3000 тыс. тг. после приобретения предприятия Б.

Таблица 1.

Рабочая таблица консолидированного баланса.

№. п/п. | Статья баланса. | Материнская компания А, тыс. тг. | Дочернее предприятие Б, тыс. тг. | Консолидированный баланс, тыс. тг. |

А. | В. | |||

Долгосрочные активы. | 10 000. | 5 000. | 15 000. | |

В том числе инвестиции в предприятие Б. | 5 000. | |||

А. | В. | |||

Чистые оборотные активы. | 5 000. | 3 000. | 8 000. | |

Чистые активы. | 20 000. | 8 000. | 23 000. | |

Акционерный капитал. | 10 000. | 5 000. | 10 000. | |

Прибыли. и убытки. | 10 000. | 3 000. | 13 000. | |

Собственный. капитал. | 20 000. | 8 000. | 23 000. |

Учетный эффект консолидации компаний в данном примере заключается в том, что при сложении балансов (А + Б) в консолидированном балансе исключаются: из баланса материнской компании, А — инвестиции, сделанные в дочернее предприятие Б — 5000 тыс. тг.; из баланса дочернего предприятия Б — акционерный капитал, отражающий долю участия материнской компании, А — 5000 тыс. тг. Таким образом, итог консолидированного баланса будет меньше, чем сумма балансов (А + Б) на 5000 тыс. тг. В бухгалтерских балансах материнской компании и дочернего предприятия данный факт не отразится. А в консолидированном учете нужно сделать следующую бухгалтерскую запись:

Д 5020 (уставный капитал) — К 2040 (ДФИ) — 5000 тыс. тг.

В оперативном учете ценных бумаг выкупленные акции дочернего предприятия из состава акции в обращении перейдут в состав акции в портфеле. Кроме того, нераспределенная прибыль дочернего предприятия, полученная после включения его в консолидированную группу, в виде причитающихся дивидендов материнской компании увеличивает ее активы на 3000 тыс. тг. В бухгалтерском учете консолидированных предприятий эта операция отражается следующим образом.

У дочернего предприятия:

Дт 5510 — Кт 6120 «Доходы по дивидендам», субсчет «Расчеты с материнской компанией» — 3000 тыс. тг. — начислены дивиденды материнской компании;

Д 6120, субсчет «Расчеты с материнской компанией» — Кт 1030 — 3000 тыс. тг. — перечислены средства.

У материнской компании:

Дт 7310 «Расходы по вознаграждения» — Кт 5510, субсчет «Прибыль дочернего предприятия после приобретения» — 3000 тыс. тг. — получено извещение о начисленных дивидендах;

Дт 1030 — Кт 7310 — 3000 тыс. тг. — поступление наличности.

В нашем примере процесс трансформации бухгалтерских записей может быть представлен в таблице 2.

Таблица 2.

Трансформационная таблица бухгалтерских записей.

№. п/п. | Содержание операций. | Материнская компания А. | Дочернее предприятие Б. | К переносу в консолидированный баланс. | ||||||

Сумма. тыс.тг. | Корреспонденция счетов. | Сумма. тыс.тг. | Корреспонденция счетов. | Сумма. тыс.тг. | Корреспонденция счетов. | |||||

Дт. | Кт. | Дт. | Кт. | Дт. | Кт. | |||||

А. | В. | |||||||||

Инвестиции в дочернее предприятие. | 5 000. | 5 000. | 5 000. | |||||||

Начислено дивидендов материнской компании. | 3 000. | |||||||||

Перечисление средств. | 3 000. | |||||||||

Извещение о начисленных дивидендах. | 3 000. | |||||||||

Поступление наличности. | 3 000. |

Как видно из таблицы 2, при трансформации бухгалтерских записей в консолидированном учете наблюдается уникальный эффект: внутригрупповое перемещение на одинаковую сумму одноэлементных активов и обязательств не оказывает влияния на консолидированный баланс. Поправка к сумме двух балансов касается только первой операции, объединенная валюта балансов будет уменьшена на 5000 тыс. тг.

В примере показан процесс консолидации, когда материнская компания приобретает 100% акций дочернего предприятия, но такие случаи в практике встречаются довольно редко. Материнской компании достаточно приобрести 51% акций, чтобы иметь право на гарантированный контроль. Поэтому не всегда целесообразно отвлекать средства для 100%-ного участия в уставном капитале. Как отразить процесс консолидации, если материнская компания владеет, скажем, 80% акционерного капитала дочернего предприятия, а 20% останутся у акционеров дочернего предприятия (доля меньшинства)?

В акционерный капитал и нераспределенную прибыль дочернего предприятия должна быть внесена новая статья — «доля меньшинства». Доля меньшинства должна быть рассчитана как соответствующий процент от чистых активов на дату подписания баланса. Но чистые активы фактически равняются акционерному капиталу плюс резервы. Поэтому долю меньшинства целесообразно рассчитывать путем разделения акционерного капитала и резервов.

Представим пример 2. Исходные данные те же, что и в примере 1, но компания, А платит 4800 тыс. тг. за 80% акционерного капитала предприятия Б, а нераспределенная прибыль до момента приобретения дочернего предприятия составила 1000 тыс. тг. Указанные данные представим в рабочей таблице консолидированного баланса, для чего составим таблицу 3.

Таблица 3.

Рабочая таблица консолидированного баланса.

№. п/п. | Статья баланса. | Материнская компания А, тыс. тг. | Дочернее предприятие Б, тыс. тг. |

А. | В. | ||

Долгосрочные активы. | |||

Инвестиции в предприятие Б:

| 4 800. | ||

Чистые оборотные активы. | 5 200. | 3 000. | |

Баланс. | 20 000. | 8 000. | |

Акционерный капитал. | 10 000. | 5 000. | |

Прибыли и убытки. | 10 000. | 3 000. | |

Собственный капитал. | 20 000. | 8 000. | |

Баланс. | 20 000. |

В данном случае необходим расчет доли меньшинства.

Затраты на обеспечение контроля, тыс. тг.

Себестоимость приобретенных акций предприятия Б. | 4 800. ____. | 80% акционерного капитала Предприятия Б. 80% прибыль до приобретения. |

|

4 800. | 4 800. |

Доля меньшинства, тыс. тг.

Сальдо в консолидированном. баланса. | 1 600. ____. |

|

|

1 600. | 1 600. |

Прибыли и убытки, тыс. тг.

Доля меньшинства: 3000 * 20%. | Компания А. | 10 000. | |

Затраты на обеспечение контроля. 1000* 80%. | Предприятие Б. | 3 000. | |

до приобретения. | |||

Сальдо в консолидированном балансе. | 11 600. | ____. | |

13 000. | 13 000. |

Доля дочернего предприятия (меньшинства) в консолидированном балансе составит: в уставном капитале консолидированной группы — 1000 тыс. тг. (5000 тыс. тг. х 20%), в резервах — 600 тыс. тг. (3000 тыс. тг. х 20%).

Акционерный капитал консолидированной группы — 11 000 тыс. тг. (10 000 тыс. тг. + 1000 тыс. тг.).

Нераспределенная прибыль группы составит 12 200 тыс. тг. (11 600 тыс. тг. доля материнской компании + 600 тыс. тг. доля дочернего предприятия).

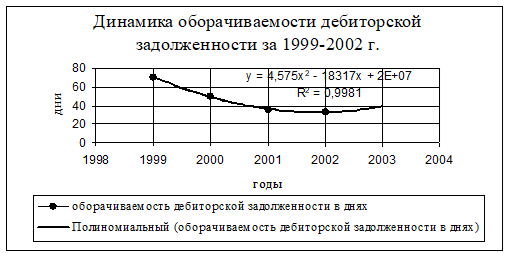

Рассмотрим схему разделения нераспределенной прибыли (см. рисунок 1).

Рисунок 1 Распределение нераспределенной прибыли дочернего предприятия Приведенная на рисунке схема наглядно показывает, что нераспределенная прибыль дочернего предприятия 3000 тыс. тг. в консолидированном учете должна подразделяться: на прибыль, отражающую долю меньшинства 600 тыс. тг. (3000 тыс. тг. х 20%), и на прибыль до приобретения 800 тыс. тг. (1000 тыс. тг. х 80%), которая включается в затраты на обеспечение, компенсируется инвестициями материнской компании и в учете больше не показывается, и прибыль после приобретения 1600 тыс. тг. (2000 тыс. тг. х 80%), которая объединяется с прибылью материнской компании. Таким образом, для меньшинства принципы «до приобретения» и «после приобретения» ничего не значат.