Модель Миллера — Орра

Логика действий финансового менеджера по управлению остатком средств на расчетном счете представлена на рис. 4.4 и заключается в следующем. Остаток средств на счете хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит, предприятие начинает покупать достаточное количество ценных бумаг в целях вернуть запас денежных средств к некоторому нормальному уровню… Читать ещё >

Модель Миллера — Орра (реферат, курсовая, диплом, контрольная)

Модель Баумола проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. В действительности такое случается редко; остаток средств на расчетном счете изменяется случайным образом, причем возможны значительные колебания.

М. Миллер и Д. Орр использовали при построении модели процесс Бернулли — стохастический процесс, в котором поступление и расходование денег от периода к периоду являются независимыми случайными событиями.

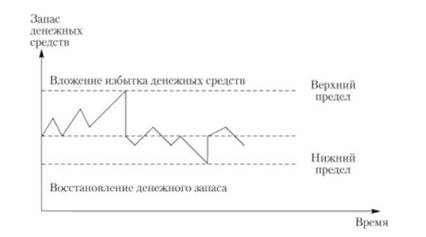

Логика действий финансового менеджера по управлению остатком средств на расчетном счете представлена на рис. 4.4 и заключается в следующем. Остаток средств на счете хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит, предприятие начинает покупать достаточное количество ценных бумаг в целях вернуть запас денежных средств к некоторому нормальному уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продает свои ценные бумаги и таким образом пополняет запас денежных средств до нормального предела.

При решении вопроса о размахе вариации (разность между верхним и нижним пределами) рекомендуется придерживаться следующей политики: если ежедневная динамика денежных потоков велика или постоянные затраты, связанные с покупкой и продажей ценных бумаг, высоки, то предприятию следует увеличить размах вариации и наоборот. Рекомендуется также уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставке по ценным бумагам.

Рис. 4.4. Модель Миллера — Орра.

Реализация модели осуществляется в несколько этапов.

- 1. Устанавливается минимальная величина остатка денежных средств Он, которую целесообразно постоянно иметь на расчетном счете (она определяется экспертным путем, исходя из средней потребности предприятия в оплате счетов, возможных требований банка и др.).

- 2. По статистическим данным определяется вариация ежедневного поступления средств на расчетный счет V.

- 3. Определяются альтернативные издержки хранения средств на расчетном счете г (обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке) и расходы с по взаимной конвертации денежных средств и ценных бумаг.

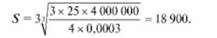

- 4. Вычисляется размах вариации остатка денежных средств на расчетном счете по формуле

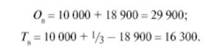

5. Рассчитывается верхняя граница денежных средств на расчетном счете, при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

6. Определяется точка возврата Тв — величина остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала [Ои, 0В]:

Пример 4.2.

Приведены следующие данные о денежном потоке на предприятии: минимальный остаток денежных средств (Ом) — 10 тыс. долл.; расходы по конвертации ценных бума!' (Рт) — 25 долл.; доходность краткосрочных ценных бумаг — 11,6% годовых; среднеквадратическое отклонение в день — 2000 долл.

Определить с помощью модели Миллера — Орра политику управления средствами на расчетном счете.

Решение

1. Расчет альтернативных издержек хранения средств на расчетном счете:

2. Расчет размаха вариации (дисперсии) ежедневного денежного потока, долл.:

3. Расчет размаха вариации, долл.:

4. Расчет верхней границы денежных средств и точки возврата, долл.:

Таким образом, остаток средств на расчетном счете должен варьировать в интервале 10 000−18 900; при выходе за пределы интервала необходимо восстановить средства на расчетном счете в размере 16 300 долл.

Результаты анализа используются для выявления резервов оптимизации денежных потоков предприятия и их планирования на предстоящий период. Такая оптимизация является одной из важнейших функций управления денежными потоками, направленной на повышение их эффективности в предстоящем периоде. Важнейшими задачами, решаемыми в процессе этого этапа управления денежными потоками, являются выявление и реализация резервов, позволяющих снизить зависимость предприятия от внешних источников привлечения денежных средств; обеспечение более полной сбалансированности положительных и отрицательных денежных потоков во времени и по объемам; обеспечение более тесной взаимосвязи денежных потоков по видам хозяйственной деятельности предприятия; повышение суммы и качества чистого денежного потока, генерируемого хозяйственной деятельностью предприятия.

Планирование денежных потоков предприятия в разрезе различных их видов носит прогнозный характер в силу неопределенности ряда исходных его предпосылок. Поэтому оно осуществляется в форме многовариантных плановых расчетов этих показателей при различных сценариях развития исходных факторов (оптимистическом, реалистическом, пессимистическом).

Оптимизация денежных потоков представляет собой процесс выбора наилучших форм их организации на предприятии с учетом условий и особенностей осуществления его хозяйственной деятельности.

Основными целями оптимизации денежных потоков предприятия являются:

- o обеспечение сбалансированности объемов денежных потоков;

- o обеспечение синхронности формирования денежных потоков во времени;

- o обеспечение роста чистого денежного потока предприятия.

Основными объектами оптимизации выступают:

- o положительный денежный поток;

- o отрицательный денежный поток;

- o остаток денежных активов;

- o чистый денежный поток.

Важнейшей предпосылкой осуществления оптимизации денежных потоков является изучение факторов, влияющих на их объемы и характер формирования во времени. Эти факторы можно подразделить на внешние и внутренние.

Основу оптимизации денежных потоков предприятия составляет обеспечение сбалансированности объемов положительного и отрицательного их видов. На результаты хозяйственной деятельности предприятия отрицательное воздействие оказывают как дефицитный, так и избыточный денежные потоки.

Отрицательные последствия дефицитного денежного потока проявляются в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышении доли просроченной задолженности по полученным финансовым кредитам, задержках выплаты заработной платы (с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла, а в конечном счете, — в снижении рентабельности использования собственного капитала и активов предприятия.

Отрицательные последствия избыточного денежного потока проявляются в потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне рентабельности активов и собственного капитала предприятия.

Методы оптимизации дефицитного денежного потока зависят от характера этой дефицитности — краткосрочной или долгосрочной.

Сбалансированность дефицитного денежного потока в краткосрочном периоде достигается путем использования «системы ускорения (замедления) платежного оборота». Суть этой системы заключается в разработке на предприятии организационных мероприятий по ускорению привлечения денежных средств и замедлению их выплат.

Ускорение привлечения денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий:

- o увеличения размера ценовых скидок за наличный расчет по реализованной покупателям продукции;

- o обеспечения частичной или полной предоплаты за произведенную продукцию, пользующуюся высоким спросом на рынке;

- o сокращения сроков предоставления товарного (коммерческого) кредита покупателям;

- o ускорения инкассации просроченной дебиторской задолженности;

- o использования современных форм рефинансирования дебиторской задолженности — учета векселей, факторинга, форфейтинга;

- o ускорения инкассации платежных документов покупателей продукции (времени нахождения их в пути, в процессе регистрации, в процессе зачисления денег на расчетный счет и т. п.).

Замедление выплат денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий:

- o использования флоута для замедления инкассации собственных платежных документов;

- o увеличения по согласованию с поставщиками сроков предоставления предприятию товарного (коммерческого) кредита;

- o замены приобретения долгосрочных активов, требующих обновления, па их аренду (лизинг);

- o реструктуризации портфеля полученных финансовых кредитов путем перевода краткосрочных их видов в долгосрочные.

Рост объема положительного денежного потока в долгосрочном периоде может быть достигнут за счет следующих мероприятий:

- o привлечения стратегических инвесторов в целях увеличения объема собственного капитала;

- o дополнительной эмиссии акций;

- o привлечения долгосрочных финансовых кредитов;

- o продажи части (или всего объема) финансовых инструментов инвестирования;

- o продажи (или сдачи в аренду) неиспользуемых видов основных средств.

Снижение объема отрицательного денежного потока в долгосрочном периоде может быть достигнуто за счет следующих мероприятий:

- o сокращения объема и состава реальных инвестиционных программ;

- o отказа от финансового инвестирования:

- o снижения суммы постоянных издержек предприятия.

Методы оптимизации избыточного денежного потока предприятия связаны с обеспечением роста его инвестиционной активности. В системе этих методов могут быть использованы:

- o увеличение объема расширенного воспроизводства операционных внеоборотных активов;

- o ускорение периода разработки реальных инвестиционных проектов и начала их реализации;

- o осуществление региональной диверсификации операционной деятельности предприятия;

- o активное формирование портфеля финансовых инвестиций;

- o досрочное погашение долгосрочных финансовых кредитов.

В системе оптимизации денежных потоков предприятия важное место принадлежит их сбалансированности во времени. В процессе такой оптимизации используются два основных метода — выравнивание и синхронизация.

Выравнивание денежных потоков направлено на сглаживание их объемов в разрезе отдельных интервалов рассматриваемого периода времени. Этот метод оптимизации позволяет устранить в определенной мере сезонные и циклические различия в формировании денежных потоков (как положительных, так и отрицательных), оптимизируя параллельно средние остатки денежных средств и повышая уровень абсолютной ликвидности. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью среднеквадратического отклонения или коэффициента вариации, которые в процессе оптимизации должны снижаться.

Синхронизация денежных потоков предприятия (бюджетирование доходов и расходов) направлена на обеспечение более четкой зависимости между входящими и исходящими денежными потоками. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью коэффициента корреляции, который в процессе оптимизации должен стремиться к значению «+1» .

Решение задачи по синхронизации потоков поступлений и выплат денежных средств во времени и пространстве обеспечивает бесперебойность производственно-коммерческой деятельности предприятия, финансовую стабильность и перспективы развития управления денежными потоками.

Кроме того, высокий уровень синхронизации поступлений и расходовании денежных средств по объему и времени позволяет снизить реальную потребность предприятия в текущем и страховом остатках денежных активов, обслуживающих основную деятельность, а также резерв инвестиционных ресурсов для осуществления реального инвестирования. Заключительным этапом оптимизации является обеспечение условий максимизации чистого денежного потока предприятия. Рост чистого денежного потока обеспечивает повышение темпов экономического развития предприятия на принципах самофинансирования, снижает зависимость этого развития от внешних источников формирования финансовых ресурсов, обеспечивает прирост рыночной стоимости предприятия.

Повышение суммы чистого денежного потока предприятия может быть обеспечено за счет осуществления следующих основных мероприятий:

- o снижения суммы постоянных, переменных издержек;

- o осуществления эффективной налоговой политики, обеспечивающей снижение уровня суммарных налоговых выплат;

- o осуществления эффективной ценовой политики, обеспечивающей повышение уровня доходности операционной деятельности;

- o использования метода ускоренной амортизации основных средств;

- o сокращения периода амортизации используемых предприятием нематериальных активов;

- o продажи неиспользуемых видов основных средств и нематериальных активов;

- o усиления претензионной работы в целях полного и своевременного взыскания штрафных санкций.

Результаты оптимизации денежных потоков предприятия получают свое отражение в системе планов формирования и использования денежных средств в предстоящем периоде.