Финансовые результаты страховой деятельности

Андеррайтерский финансовый результат при условии, что премия не заложена в структуру страхового тарифа (на практике если премия и закладывается в тариф, то не свыше 1—2% его величины), образуется за счет отбора на страхование (андеррайтинга) качественных рисков, т. е. таких, для которых значения вероятности наступления и тяжести последствий ниже, чем заложенные в актуарные расчеты. Это поясняется… Читать ещё >

Финансовые результаты страховой деятельности (реферат, курсовая, диплом, контрольная)

Одной из основных целей деятельности коммерческих страховщиков, как уже говорилось, является извлечение прибыли.

Прибылью (финансовым результатом) согласно ст. 247 НК РФ является полученный доход, уменьшенный на величину расходов, определяемых по ст. 293 гл. 25 НК РФ.

Страховщики должны вести налоговый учет доходов и расходов по договорам страхования, сострахования, перестрахования методом начисления. Важной особенностью оценки финансового результата страхования является отнесение к расходам величины изменения страховых резервов за отчетный период, с учетом знака («+» при увеличении и «-» при уменьшении), т. е. уменьшение страховых резервов увеличивает финансовый результат.

В общем финансовом результате за отчетный период выделяют:

1. Андеррайтерский результат — соотношение понесенных расходов, включая страховые выплаты, и начисленной нетто-премии по страховым операциям (Fa):

где 5сум — суммарная страховая премия, начисленная по договорам страхования, сострахования, перестрахования за вычетом переданной в псрестрахование и возвращенной страхователям частей премии; WcyM — суммарные возмещения, начисленные от перестрахования, суброгационных и регрессных исков; Рком — начисленные расходы на выплаты комиссионного вознаграждения по подписанным договорам страхования; Рпр — прочие начисленные расходы (на ведение страхового дела); ДR — изменение величины страховых резервов; В — суммарные выплаты.

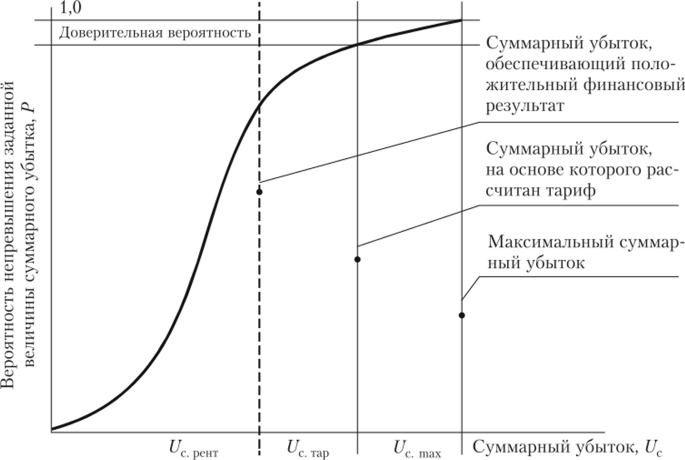

Андеррайтерский финансовый результат при условии, что премия не заложена в структуру страхового тарифа (на практике если премия и закладывается в тариф, то не свыше 1—2% его величины), образуется за счет отбора на страхование (андеррайтинга) качественных рисков, т. е. таких, для которых значения вероятности наступления и тяжести последствий ниже, чем заложенные в актуарные расчеты. Это поясняется на рис. 8.1, где введены обозначения: Uc pem. — значение суммарного убытка Uc; Uc тар — значение суммарного убытка, для которого рассчитан страховой тариф; Uc max — максимальное значение суммарного убытка.[1]

Рис. 8.1. Интегральный закон распределения суммарного убытка и андеррайтинг.

3. Операционный результат F0 — сумма страхового результата F и финансового результата от инвестирования собственных средств Fucc и прочих доходов:

где kci — инвестиционная доходность i-го актива, в который размещена часть собственных средств С,-; Dlip — прочие доходы от нестраховой деятельности (аренда, консалтинг и ир.); Рс — расходы на инвестирование собственных средств.

Однако покрытие производственных и операционных расходов, достижение положительного финансового результата могут оказаться недостаточными с точки зрения задач и интересов собственника бизнеса. Для более полной оценки результатов страховой деятельности применяют показатель экономической прибыли П., (economic profit), учитывающий возможный доход от вложений капитала собственника в иные виды деятельности. Экономическую прибыль Пэ можно оценить следующим образом:

где ки — средний по рынку коэффициент инвестиционной доходности; Суст — уставный капитал страховой организации; Енераспр — нераспределенная прибыль (положительный финансовый результат) прошлых лет.

Показатель экономической прибыли, рассчитанный с учетом потенциально упущенного инвестиционного дохода собственника страховой компании, который он мог бы получить при вложении средств в иной источник инвестиционного дохода, полнее характеризует реальные достижения или провалы в действиях менеджмента с точки зрения владельцев и инвесторов. Если Пэ — положительная величина, то полученные финансовые результаты деятельности компании лучше, чем от вложений собственника в иные сферах инвестиционной деятельности и свидетельствуют об увеличении стоимости бизнеса более высокими темпами, чем в среднем, но рынку за рассматриваемый период. Однако применение показателя экономической прибыли сопряжено со следующими ограничениями:

- • акции или паи оцениваемой страховой компании должны свободно продаваться на фондовом рынке;

- • страховой бизнес в силу своей социальной направленности является более консервативным и, соответственно, менее доходным, чем многие иные виды деятельности, например, торговля энергоресурсами или оружием;

- • объективная оценка среднего по рынку коэффициента инвестиционной доходности является сложной и до настоящего времени нерешенной задачей, поэтому расчеты экономической прибыли могут оказаться ошибочными.

На практике средний по рынку коэффициент инвестиционной доходности принимают равным ставке рефинансирования или официальному значению коэффициента инфляции.

Страховая организация, созданная для того чтобы приносить прибыль своим учредителям, должна контролировать эти результаты.

Как уже отмечалось ранее, совокупная чистая прибыль российских страховщиков за 2015 г. по российским стандартам бухгалтерского учета оценивалась агентством «Интерфакс-ЦЭА» в 120 млрд руб. За девять месяцев 2016 г., по данным Банка России, этот показатель составил 95,7 млрд руб. и практически удвоился по сравнению с аналогичным периодом 2014 г. Прибыль страховщиков в 2015 г. оказалась рекордной, но она была обеспечена не приростом бизнеса, а результатами инвестиционной деятельности страховщиков и переоценкой валютных активов. Одновременно, как показал проведенный «Интерфакс-ЦЭА» опрос участников рынка, страховые премии почти не росли по большинству видов бизнеса, а уровень проникновения страхования снижался. Таким образом, в 2015 г. в страховании сработало так называемое золотое правило экономики — одновременное выполнение следующих условий:

- 1) темп роста финансового результата выше 100% (наблюдается увеличение темпов прироста финансового результата);

- 2) темп роста прибыли выше темпа роста выручки;

- 3) темп роста выручки выше темпа прироста активов.

В дополнение к финансовому результату для оценки эффективности финансового менеджмента применяются частные показатели, приведенные в табл. 8.2.

Таблица 8.2

Частные показатели финансовой эффективности.

Показатель. | Порядок расчета. |

Динамика страховых премий (СП) и выплат (СВ). | ДСП /СП, ДСВ /СВ. |

Коэффициент убыточности, Kv | Ку = (СВ + ДРЗУ + ДРПНУ) /ЗП (ЗП — 5||ач — ДРНП). |

Коэффициент расходов на ведение дела (РВД), КРВД | КрВд=РВД/ЗП. |

Комбинированный коэффициент убыточности, Кк | Кк = Kv + КРВД = (СВ + ДРЗУ + ДРПНУ + РВД)/ЗП. |

Коэффициент инвестиционного дохода (ИД), Кид | Кид=ИД/ЗП. |

Нсопсрационныс расходы, НОР (затраты на IT, запасы, зарплату вспомогательного персонала). | НОР = 3IT+ 3″,. где 3IT, Зв — заработная плата подразделений IT и вспомогательных подразделений. |

Величина активов, А. | А —соб Презервы. |

Величина свободных активов, СА. | СА = А — О, где О — обязательства. |

Некоторые из этих показателей, используемых Банком России для мониторинга страховщиков, мы рассматривали в гл. 6.

Обобщенной оценкой результатов финансового менеджмента является увеличение рыночной стоимости страховой организацией за рассматриваемый период.

- [1] Страховой результат Fc — сумма андеррайтерского результатаи финансового результата от инвестирования страховых резервов FHp: где kpi — инвестиционная доходность г-го актива, в который размещена часть средств страховых резервов /?,?; Рр— расходы на инвестированиесредств страховых резервов.