Показатели прибыльности.

Банки и банковское дело

Данная взаимосвязь говорит о том, что банковская прибыль, направляемая акционерам, зависит от того, за счет каких источников формируются ресурсы банка, что больше используется — средства акционеров или долговые обязательства. Даже банк с низким уровнем ROA может достичь относительно высокого уровня ROE путем широкого использования долговых обязательств и малого использования капитала акционеров… Читать ещё >

Показатели прибыльности. Банки и банковское дело (реферат, курсовая, диплом, контрольная)

Уровень прибыльности коммерческого банка оценивается с помощью финансовых коэффициентов. Система коэффициентов доходности включает следующие основные показатели:

- — соотношение прибыли и собственного капитала;

- — соотношение прибыли и активов;

- — соотношение прибыли и дохода.

Методика расчета этих показателей зависит от принятой в стране системы учета и отчетности. В числителе этих финансовых коэффициентов всегда стоит расчетный финансовый результат деятельности банка на отчетную дату. При действующей в России системе учета и отчетности в числителе находится балансовая прибыль, при зарубежных стандартах учета — чистая прибыль.

Прибыльность капитала (ПК). Мировая практика показывает, что определяющим показателем эффективности банковского капитала является максимизация стоимости акционерного капитала при сохранении приемлемого уровня риска. Наряду с рыночной ценой акций банка важным показателем оценки деятельности банка является соотношение чистой прибыли и акционерного капитала (ROE - в зарубежной практике). Этот показатель характеризует, насколько эффективно использовались средства собственников в течение года, т. е. это измеритель доходности для акционеров банка. Он приблизительно устанавливает размер чистой прибыли, получаемой акционерами от инвестирования своего капитала. В отечественной практике прибыльность капитала.

Показатель прибыльности капитала характеризует способность собственных средств приносить прибыль и позволяет оценить возможность обеспечения реального роста собственного капитала в размерах, адекватных росту деловой активности.

Полученное значение прибыльности капитала рекомендуется сопоставлять с показателями достаточности капитала (увеличение первого показателя при снижении значения второго свидетельствует о расширении круга рискованных операций).

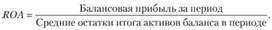

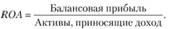

Прибыльность активов (ROA). Этот показатель является одним из основных коэффициентов, позволяющих дать количественную оценку рентабельности банка.

Прибыльность активов характеризует их способность приносить прибыль и косвенно отражает их качество, а также эффективность управления банка своими активами и пассивами. Низкое значение коэффициента может быть результатом консервативной кредитной политики или чрезмерных операционных расходов, высокое значение показателя свидетельствует об удачном распоряжении активами.

Данный показатель можно модифицировать:

Разница между двумя рассмотренными показателями говорит о возможности банка повысить свою рентабельность за счет сокращения числа активов, не приносящих доход. В зарубежной практике числитель данных показателей — чистая прибыль.

Необходимо отметить, что в условиях инфляции темпы роста прибыльности активов и капитала должны быть выше показателя среднего уровня инфляции. При управлении доходностью значения прибыльности активов и капитала необходимо сравнивать со средним значением по соответствующей группе банков.

Прибыльность прочих операций (Ппр) рассчитывают по формуле.

где ЧДпр — чистые доходы от прочих операций (это реализация или выбытие имущества, списание дебиторской, кредиторской задолженности, сдача имущества в аренду, другие операции); Aср. хр — среднехронологическая величина активов, приносящих доход.

Доходность комиссионных операций (Дк) рассчитывают по формуле.

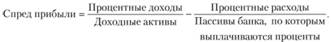

Процентный спред. Традиционный показатель прибыльности банка — спред прибыли:

С помощью спреда оценивается, насколько успешно банк выполняет функцию посредника между вкладчиками и заемщиками и насколько остра конкуренция на банковском рынке. Усиление конкуренции обычно приводит к сокращению разницы между средними доходами по активам и средними расходами по пассивам. В данном случае при условии неизменности всех прочих факторов спред банка сокращается, что вынуждает банк искать другие пути получения прибыли.

Данный показатель ценен и тем, что вычленяет влияние процентных ставок на финансовый результат деятельности банка, тем самым позволяя лучше понять степень уязвимости доходных операций банка. Сравнение данного показателя с аналогичным по группе родственных банков, а также с рассчитанным в среднем по России или региону позволит оценить эффективность процентной политики банка.

Сравнение показателей прибыльности позволяет выявить наиболее эффективные операции банка. С учетом показателя ROA можно определить также операции, оказывающие наибольшее влияние на изменение финансового результата. При этом необходимо иметь в виду, что:

- — показатель операционной маржи свидетельствует о месте в активах банков традиционных банковских операций (ссудные операции, операции с ценными бумагами и операции с иностранной валютой);

- — значительное превышение показателя прибыльности активов над показателем чистой процентной маржи характеризует способность банка получать процентный доход и свидетельствует о высокой доле в активах банка активов, не связанных с процентными доходами, либо о присутствии в доходах банка значительной доли комиссионных доходов.

Поэтому необходимо рассмотреть показатель доходности комиссионных операций. Низкое значение данного показателя свидетельствует о недостаточном внимании банка к развитию новых банковских услуг, что является одним из резервов повышения прибыльности работы банка.

Сопоставление показателей прибыльности за ряд отчетных дат и их сравнение со средними значениями по соответствующей группе банков позволяет определить тенденции роста (снижения) прибыли, а также факторы, оказавшие наибольшее влияние на ее изменение, сделать вывод о финансовой устойчивости банка и определить резервы повышения эффективности работы банка.

Рентабельность (доходность) коммерческого банка (Робщ) принято определять как отношение балансовой прибыли к совокупному доходу:

Общий уровень рентабельности позволяет оценить общую прибыльность банка, а также прибыль, приходящуюся на 1 руб. дохода (доля прибыли в доходах). Это основной показатель, определяющий эффективность банковской деятельности.

Для пофакторного анализа эту формулу можно преобразовать:

где П — прибыль; Рх — совокупные расходы банка; Д — совокупные расходы банка.

Аналогичный показатель — частную рентабельность (Рч) можно рассчитать исходя из соотношения процентной маржи (ПМ) и процентного дохода (Дп):

где Рп — процентные расходы; Дп — процентные доходы; ПМ — процентная маржа.

При управлении доходностью конкретного банка полезно разложить некоторые из показателей прибыльности на ключевые составляющие. Например, ROE и ROA — два основных показателя — тесно связаны между собой. У них одинаковый числитель — прибыль после уплаты налогов. Поэтому два этих показателя связаны напрямую:

или.

Данная взаимосвязь говорит о том, что банковская прибыль, направляемая акционерам, зависит от того, за счет каких источников формируются ресурсы банка, что больше используется — средства акционеров или долговые обязательства. Даже банк с низким уровнем ROA может достичь относительно высокого уровня ROE путем широкого использования долговых обязательств и малого использования капитала акционеров.

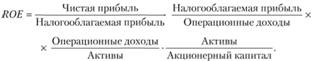

Если внести незначительные коррективы в формулу расчета ROE, то получим уравнение, которое может быть использовано для выявления проблем в четырех областях управления банком:

Можно сделать вывод о том, что ROE напрямую зависит от эффективности управления налогами, контроля за расходами, управления активами и управления ресурсами. Если один из перечисленных сомножителей в анализируемом периоде начинает снижаться, то банку необходимо провести анализ эффективности организации работы в этой области.