Экономическое содержание и виды налогов

Субъект налогообложения (налогоплательщики) — это обязательный элемент налогообложения, характеризующий лицо, на которое в соответствии с НК РФ возложена юридическая обязанность уплачивать налоги за счёт собственных средств. Согласно российскому законодательству (ст. 19 НК РФ) субъектами налогообложения являются организации и физические лица, на которых в соответствии с НК РФ возложена… Читать ещё >

Экономическое содержание и виды налогов (реферат, курсовая, диплом, контрольная)

Задание 1

Классификация налогов и сборов в РФ. Элементы налога согласно ст. 17 НК РФ Ответ:

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства или муниципальных образований.

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами юридически значимых действий (например, предоставление определенных прав и выдача разрешений (лицензий)).

Признаки налогов следующие:

- — императивно-обязательный характер;

- — индивидуальная безвозмездность;

- — денежная форма;

- — публичный и нецелевой характер.

Налоги и сборы классифицируются по различным признакам:

- 1. По способу изъятия различают два вида налогов:

- — прямые налоги взимаются непосредственно с доходов и имущества (налог на прибыль, налог на имущество, налог на доходы);

- — косвенные налоги устанавливаются в виде надбавок к цене или тарифу. Конечным плательщиком таких налогов выступает потребитель (НДС, акцизы, таможенные пошлины).

- 2. По воздействию налоги подразделяются на:

- — пропорциональные — это налоги, ставки которых устанавливаются в фиксированном проценте к доходу или стоимости имущества;

- — прогрессивные — это налоги, ставки которых увеличиваются с ростом стоимости объекта налогообложения;

- — дегрессивные или регрессивные — это налоги, ставки которых уменьшаются с ростом стоимости объекта налогообложения.

- 3. По назначению различают:

- а) общие налоги — средства от которых не закреплены за отдельными направлениями расходов государства (налог на прибыль, НДС, НДФЛ);

- б) маркированные (специальные) налоги — имеют целевое назначение (земельный налог, страховые взносы).

- 4. По субъекту уплаты выделяют:

- а) налоги, взимаемые с физических лиц;

- б) налоги, взимаемые с юридических лиц.

- 5. По объекту налогообложения разделяют:

- — имущественные налоги;

- — ресурсные налоги (рентные платежи);

- — налоги, взимаемые от выручки или дохода;

- — налоги на потребление.

- 6. По источнику уплаты существуют:

- — налоги, относимые на индивидуальный доход;

- — налоги, относимые на издержки производства и обращения;

- — налоги, относимые на финансовые результаты;

- — налоги, взимаемые с выручки от продаж.

- 7. По полноте прав пользования налоговыми поступлениями выделяют:

- а) собственные (закрепленные) налоги;

- б) регулирующие налоги (распределяемые между бюджетами.

Согласно ст. 3 Налогового кодекса Российской Федерации (НК РФ) «при установлении налогов должны быть определены все элементы налогообложения». Согласно ст. 17 НК РФ налог считается установленным лишь в том случае, когда определены налогоплательщики и следующие основные (обязательные) элементы налогообложения:

- 1) объект налогообложения;

- 2) налоговая база;

- 3) налоговый период;

- 4) налоговая ставка;

- 5) порядок исчисления налога;

- 6) порядок и сроки уплаты налога;

Указанные элементы всегда должны быть установлены в законодательном акте при установлении налогового обязательства. Факультативные элементы необязательны, но могут быть определены законодательным актом по налогам: порядок удержания и возврата неправильно удержанных сумм налога; ответственность за налоговые правонарушения; налоговые льготы.

Законодательные органы власти субъектов РФ (местного самоуправления), устанавливая региональные или местные налоги и сборы, определяют в нормативных и правовых актах как основные, так и факультативные элементы налогообложения (ст. 12 НК РФ):

- 1) налоговые ставки, в пределах, установленных НК РФ;

- 2) порядок и сроки уплаты налога;

- 3) порядок и сроки уплаты налога;

- 4) налоговые льготы.

Дополнительные элементы налогов, которые не предусмотрены в обязательном порядке для установления налога, но в какой-либо форме должны присутствовать при установлении налогового обязательства: предмет налога; масштаб налога; единица налога; источник налога; налоговый оклад; получатель налога.

Субъект налогообложения (налогоплательщики) — это обязательный элемент налогообложения, характеризующий лицо, на которое в соответствии с НК РФ возложена юридическая обязанность уплачивать налоги за счёт собственных средств. Согласно российскому законодательству (ст. 19 НК РФ) субъектами налогообложения являются организации и физические лица, на которых в соответствии с НК РФ возложена обязанность уплачивать налоги и сборы.

Предмет налогообложения — это реальная вещь это реальная вещь (земля, автомобиль, другое имущество) и нематериальное благо (государственная символика, экономические показатели), с наличием которых закон связывает возникновение налоговых обязательств. Предмет налогообложения обозначает признаки фактического (неюридического) характера. Например, предметом является земельный участок, который не порождает никаких налоговых последствий, объект же налога — право собственности на землю.

Объект налогообложения — это юридический факт (действие событие, состояние), который обуславливает обязанность субъекта уплатить налог (совершение оборота по реализации товара, владение имуществом, совершение сделки купли-продажи, получение дохода).

Налоговая база — это основной (обязательный) элемент налога представляющий собой количественное выражение объекта налогообложения и являющийся основой для исчисления суммы налога (налогового оклада), так как именно к ней применяется ставка налога.

В ст. 53 НК РФ даётся следующее определение: «налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения». Соответственно различают налоговые базы:

- 1) со стоимостными показателями (стоимость имущества при исчислении);

- 2) с объёмно-стоимостными показателями (объём реализованных услуг при исчислении НДС);

- 3) с физическими показателями (объём добытого сырья при исчислении налога на добычу полезных ископаемых).

Налоговый период — это срок, в течение которого формируется налоговая база и окончательно определяется размер налогового обязательства. Значимость данного элемента объясняется тем, что многим объектам налогообложения (получение дохода, реализация товаров) свойственны повторяемость, протяжённость во времени. Вопрос о налоговом периоде также связан с проблемой однократности налогообложения.

Согласно ст. 55 НК РФ «под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате».

Основным элементом налога, без которого налоговое обязательство и порядок его исполнения не могут считаться определёнными, является налоговая ставка — размер налога на единицу налогообложения. Следовательно, ставка налога представляет собой норму налогового обложения. Относительно данного элемента налога в ст. 53 НК РФ сказано: «налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы».

Ставки налога следует классифицировать с учётом различных факторов.

- 1. В зависимости от способа определения суммы налога (по методу установления):

- 1) равные ставки, когда для каждого налогоплательщика устанавливается равная сумма налога;

- 2) твёрдые ставки, когда для каждой единицы налогообложения определён зафиксированный (например, 5 руб. с каждой лошадиной силы);

- 3) процентные ставки, когда с 1 руб. предусмотрен определённый процент налогового обязательства.

- 2. В зависимости от степени изменяемости ставок налога:

- 1) общие ставки;

- 2) повышенные ставки;

- 3) пониженные ставки.

- 3. В зависимости от содержания:

- 1) маргинальные ставки, которые даны непосредственно в нормативном акте о налоге;

- 2) фактические ставки, определяемые как отношение уплаченного налога к налоговой базе;

- 3) экономические ставки, определяемые как отношение уплаченного налога ко всему полученному доходу.

Налоговая льгота — это предоставленная налоговым законодательством исключительная возможность смягчения налогового бремени для налогоплательщика. Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщика и плательщиков сборов предусмотренные законодательством преимущества по сравнению с другими налогоплательщика или плательщиков сборов, включая возможность не уплачивать налог или сбор или уплачивать их в меньшем размере. Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот, не могут носить индивидуальный характер (ст. 56 НК РФ).

В зависимости от того, на изменение какого элемента налогообложения направлены налоговые льготы, они разделяются на 3 вида:

- 1) изъятия;

- 2) скидки;

- 3) налоговые кредиты.

Изъятия — это налоговые льготы, выводящие из-под налогообложения отдельные предметы (объекты) налогообложения. Изъятия могут представляться:

- 1) на постоянной основе и на ограниченный срок;

- 2) как всем плательщикам налога, так и какой-то отдельной их категории.

Скидки — это льготы, сокращающие налоговую базу. Они подразделяются на:

- 1) лимитированные скидки (размер скидок ограничен) и нелимитированные скидки (налоговая база может быть уменьшена на всю сумму расходов налогоплательщикам);

- 2) общие скидки (ими пользуются все плательщик, например, имущественные налоговые вычеты для всех плательщиков НДФЛ) и специальные скидки (действующие для отдельных категорий субъектов например, 3000 руб. для инвалидов ВОВ при исчислении этого же налога).

Сокращение налогового оклада (валового налога) может быть как частичным, так и полным, на определённое время и бессрочно. Полное освобождение от уплаты налога на определённый период называется налоговыми каникулами.

Отсрочка уплаты налога — это перенос предельного срока уплаты полной суммы налога на более поздний срок; рассрочка уплаты налога — распределение суммы налога на части с установлением сроков их уплаты.

Согласно ст. 52 НК РФ «налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот». Например, исчисление налога на прибыль организаций проводится налогоплательщиком-организацией самостоятельно. Обязанность по определению суммы налога также может быть возложена на налоговый орган (в случае расчёта налога на землю для физических лиц) или третье лицо — налогового агента, например, при исчислении НДФЛ.

Порядок уплаты налога — это способ внесения суммы налога в соответствующий бюджет (внебюджетный фонд). Налоговый оклад — это сумма, вносимая плательщиком по одному налогу. Поступление налога не в тот бюджет налоговые органы квалифицируют как недоимку.

Сроки уплаты налога — это дата или период, в течение которого налогоплательщик обязан фактически внести налог в бюджет. Согласно ст. 57 НК РФ сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору.

Задание 2

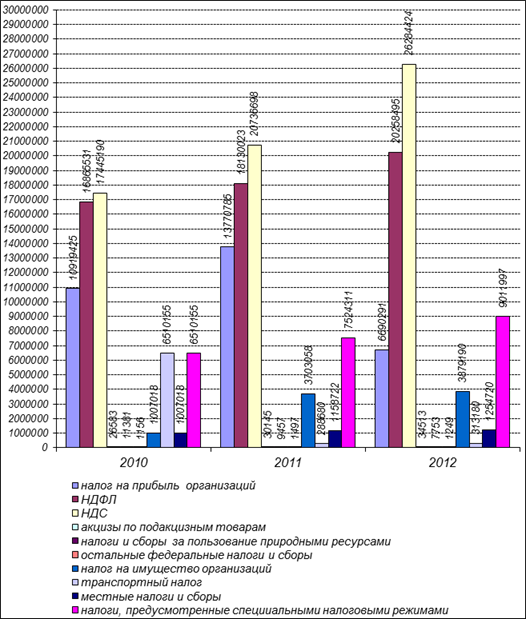

налог сбор экономический бюджет На основе данных сайта ФНС России проанализировать динамику налоговых поступлений за три предыдущих года (составить таблицу и диаграмму на основе формы 1-НОМ по данным строки «поступило, в том числе по организациям с основным видом деятельности: „гостиницы и рестораны“, всего» в консолидированный бюджет РФ).

Ответ:

Составим таблицу на основе данных, представленных на сайте ФНС России, на основе формы 1-НОМ по данным строки «поступило, в том числе по организациям с основным видом деятельности: „гостиницы и рестораны“, всего» в консолидированный бюджет Российской Федерации в 2010;2012 гг.

Начисление и поступление налогов и сборов в консолидированный бюджет Российской Федерации в 2010;2012 гг. по основным видам экономической деятельности, в том числе по организациям с основным видом деятельности: «гостиницы и рестораны», тыс. руб.

Год. | Начислено к уплате в текущем году. | Поступило платежей в консолидированный бюджет РФ, всего. | в том числе: | |||||||||||

федеральные налоги и сборы, всего. | из них: | региональные налоги и сборы, всего. | из них: | местные налоги и сборы. | налоги, предусмотренные специиальными налоговыми режимами. | |||||||||

налог на прибыль организаций. | НДФЛ. | НДС. | акцизы по подакцизным товарам. | налоги и сборы за пользование природными ресурсами. | остальные федеральные налоги и сборы. | налог на имущество организаций. | транспортный налог. | |||||||

На основе представленной таблицы составим диаграмму начисления и поступления налогов и сборов в консолидированный бюджет Российской Федерации в 2010;2012 гг. по основным видам экономической деятельности, в том числе по организациям с основным видом деятельности: «гостиницы и рестораны».

Таким образом, на основании представленных показателей можно сделать вывод о росте показателей начисления и поступления налогов и сборов в консолидированный бюджет Российской Федерации в 2010;2012 гг. по основным видам экономической деятельности, в том числе по организациям с основным видом деятельности: «гостиницы и рестораны».

- 1. Евстигнеев Е. Н. Налоги и налогообложение: учебное пособие. — М.: Норма, ИНФРА-М, 2011. — 527 с.

- 2. Перов А. В., Налоги и налогообложение: Учебное пособие, изд. 3-е., доп. и перераб. — М.: Юрайт-М., 2012. — 618 с.

- 3. Тарасова В. Ф. Налоги и налогообложение: учеб. пособие. / В. Ф. Тарасова, Т. В. Савченко, Л. Н. Семыкина. — М.: КНОРУС, 2011. — 788 с.

- 4. Юткина Т. Ф. Налоги и налогообложения: Учебник. — 2-е изд., пераб и доп. М.: Норма, ИНФРА-М, 2011. — 576 с.