Группировка активов.

Аспекты управления банковской деятельностью

Основной задачей любого КБ является нахождение такой оптимальной структуры своего баланса, при которой максимизировалась бы прибыль банка и в то же время поддерживалась на должном уровне ликвидность. Важная роль в решении этой задачи принадлежит управление активами банка, основной целью которого является формирование рациональной структуры банковских активов. Портфель кредитов формируется исходя… Читать ещё >

Группировка активов. Аспекты управления банковской деятельностью (реферат, курсовая, диплом, контрольная)

Основной задачей любого КБ является нахождение такой оптимальной структуры своего баланса, при которой максимизировалась бы прибыль банка и в то же время поддерживалась на должном уровне ликвидность. Важная роль в решении этой задачи принадлежит управление активами банка, основной целью которого является формирование рациональной структуры банковских активов.

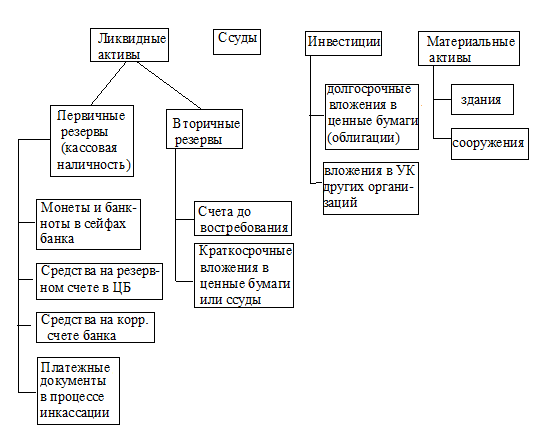

Структуру банковских активов можно представить по трем параметрам: ликвидность, прибыльность и риск. С точки зрения ликвидности структуру активов можно представить в виде схемы:

Рисунок …Структура активов банка.

Ликвидные активы — это активы, которые в минимальный срок и с минимальными потерями могут быть направлены на погашение обязательств. В составе ликвидных активов выделяют кассовую наличность и вторичные ресурсы. Банки избегают держать в больших объемах кассовую наличность, поскольку она не приносит доходов банку, а наличные деньги могут быть украдены. Тем не менее, коммерческие банки вынуждены иметь кассовую наличность в определенном объеме, который зависит от ряда факторов (к примеру, от норматива ЦБ, определяющегося классом банка, а следовательно, возможностью взять кредит на МБР, и структурой его вкладов — чем больше вкладов до востребования, тем больше норматив). Вторичные ресурсы — это краткосрочные вложения банка, т. е. высоко ликвидные доходные активы, которые можно быстро и с незначительным риском потерь превратить в наличные деньги (краткосрочные ценные бумаги, высоко ликвидные ссуды). Основное предназначение вторичных ресурсов — служить источником пополнения первичных ресурсов. Объем этой статьи зависит степень колебания депозитов и структура портфеля кредитов. Если вклады и спрос на кредиты подвергаются значительным колебаниям, то банку необходимо создавать вторичные ресурсы в большей сумме.

Портфель кредитов формируется исходя из заявок клиентов с учетом спроса и предложения на кредит. Это наиболее важная часть банковских активов, традиционный вид банковской деятельности, доходы по ссудам — наиболее крупная составляющая банковской прибыли.

Инвестиции — это размещение средств в ценные бумаги с целью получения дохода. Назначение инвестиций — приносить банку доход и по мере приближения срока погашения ценных бумаг — обеспечивать ликвидность. Банки отдают предпочтение государственным ценным бумагам, если главная цель банка — обеспечение ликвидности (т.к. гцб менее доходны, но и менее рискованны). Вкладывая ресурсы в ценные бумаги муниципалитетов, банк надеется на получение прибыли, льготы по налогу и поддержку органов власти.

Материальные активы включают вложения в банковские помещения, мебель, оборудование.

С точки зрения доходности активы делятся на 3 группы:

- — доходные активы (вторичные резервы, кредиты, инвестиции);

- — условно доходные (материальные активы могут приносить реальный доход в виде арендной платы, а также содействовать успешной работе банка);

- — недоходные активы (первичные резервы).

Такой критерий качества, как рискованность означает потенциальную возможность потерь при их превращении в денежную форму. На степень риска банковских активов оказывает влияние множество факторов. В зависимости от степени риска активы банка подразделяются на несколько групп. Количество выделяемых групп, классификация активов по степени риска, уровень риска отдельных групп активов в различных странах может определяться по разному.

В Российской банковской практике выделяют 5 групп риска:

- 1 группа, К риска=0%.

- -средства на корр. счёте, открытом в ЦБ РФ

- -средства на резервном счёте в ЦБ РФ

- -вложения в государственные долговые обязательства

- -вложения в облигации внутреннего валютного займа

- -средства, размещённые в Банке России на депозитном счёте

- -касса и приравненные к ней средства.

- 2 группа К риска-10%.

- -ссуды, гарантированные Правительством РФ.

- -ссуды под залог гос. Ценных бумаг РФ.

- -ссуды под залог драгметаллов в слитках.

- 3группа, К риска 20%.

- -вложения в долговые обязательства субъектов РФ и месных органов власти

- -средства на корр. счетах у банков — нерезидентов

- -ссуды под залог ценных бумаг субъектов РФ и местных органов власти.

- 4 группа, К риска — 70%.

- -средства на счетах у банков — резидентов РФ в иностранной валюте,

- -средства на корр. счетах в рублях у банков — резидентов (ностро)

- -собственные здания и сооружения за минусом, переданных в залог.

- -ценные бумаги для перепродажи.

- 5 группа, К риска 100%

Все прочие активы кредитной организации (активные остатки по балансовым счетам).